楼市拐点既然要来,就让它来;楼市泡沫要爆,就让它爆!(图片来源:Getty Images)

【看中国2018年10月28日讯】(接前文)

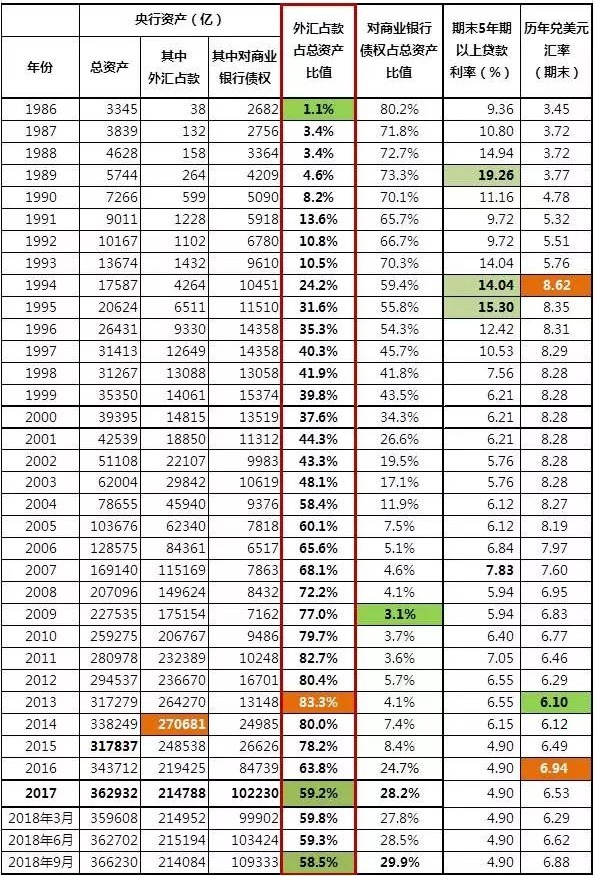

话说支撑中国货币信用最关键的因素,就是强制兑换美元,以形成外汇占款。外汇占款就是中国的基础货币,乃是中国央行最重要的资产,没有之一。下表给出的是中国从1986年至今的央行资产构成数据演变表,我同时还给出了历年末的长期贷款利率以及兑美元汇率,供各位查阅。下面这张表非常非常的重要,尤其是外汇占款占央行总资产比值的演变列,我在下表中给予了重点强调,希望各位能够认真阅读。

中国央行1986年以来的资产负债表(来源:中国央行)

注意,外汇占款占央行总资产的比值,从1986年的1.1%,一直提升到2013年的83.3%。这意味着在2013年,中国的基础货币构成超过8成都是由美元,货币信用极高。因此2013年也是中国人民币汇率最坚挺的一年,兑美元汇率高达6.1。注意,1986-93年的官方兑换汇率虽然是在3-5之间,但这种汇率其实是兑换不到美元的,真正的价格是黑市价格,一般都在9左右。然而2013年之后美国取消了货币扩张政策,开启了加息缩表之路,鼓励美元回流。到了2018年,美国甚至开始以减税政策鼓励产业回流。在这样的背景下,中国的外汇占款在2014年达到27.1万亿的峰值之后就掉头往下,到2018年9月底,已经下降到了21.4万亿,降幅达到了21%。而外汇占款占央行总资产的比值,也从2013年峰值的83.3%,降到了2018年9月底的58.5%,减少了24.8个百分点。中国的基础货币受美元信用支撑的力度减弱,而转由对商业银行的债权作为中国的货币信用支撑。这里顺带说一下,2013年后央行印钞借给商业银行的方式,是两组极其知名的英文,MLF和SLF,也就是我们俗称的麻辣粉和酸辣粉。商业银行的信用当然无法替代美元信用,所以我人民币汇率开始呈现下跌趋势,从2013年的6.10到2018年9月底的6.88,跌幅12.8%。中间虽然反复挣扎了一下,但是整体的下跌逻辑已经形成,根本就无从抵抗。

要知道央行印钞借给商业银行,这种印钞方式的风险是非常大的,分分钟就可以变成无锚印钞凭空印钱。1980年代至90年代初期,央行印钞借给商业银行,乃是中国的主要货币发行方式,这个时期中国的货币信用惨淡无比,美元黑市盛行,中国经济不堪重负,终于在1994年一次性贬值到位。现在眼看着中国挣美元越来越艰难,从下表最右侧的数据看来,今年几乎就是白干,贸易与外资投资数据汇总的结果,截止9月底中国吸纳外资的净额,只有48亿美元。不要说与2015年峰值的3957亿吸纳美元净值规模相比了,与2017年前三季度的1114亿美元相比,也是连个零头都没有了。而且现在还完全没考虑中美贸易冲突背景下外资企业结算利润离境以及万亿美元外债需要偿还的情况,如果综合考虑进去的话,中国今年吸纳外资一定是个负值,而且恨不得5千亿美元都打不住。就现在的国际经济形势,实在是挣不到美元了,那接下来中国的印钞模式,就只剩下最开始的那条路了:印钞借钱给商业银行。

中国吸纳外资数据演变情况一览表(作者制表)

然而,中国的商业银行实在就是一帮坑货。这帮坑货拿着央行印给它们的钱,也是无处放贷。指望它们能够找到一条合理的花钱路径,根本就找不到。在消费萎靡企业经营利润萎缩的当口,借钱给实体企业是需要巨大的勇气的。于是找来找去,居然又回到了房地产上。下面我将要给出一个让各位目瞪口呆的数据表:2012至2018年9月新增贷款的用途演变。

新增贷款部门占比演变情况(单位:亿元人民币。作者制表)

OK,我们前面已经知道了,2013年外汇占款比例达到峰值之后就掉头向下,转由央行向商业银行的借款,作为中国货币信用的支撑。MLF和SLF因此横行天下,无可抵抗。结果,商业银行拿着这两碗粉,转头就投给了居民个人,用于居民买房。2013年新增贷款的39.8%给了居民部门,2014和15年房地产市场低迷,商业银行稍微收敛了一下,结果2016年又干到49.9%;2017年变本加厉,竟然干到了52.7%。2018年房地产市场开始呈现萎靡迹象,于是上半年只干到了39.3%。不过,银行方面很不甘心,在三季度总算是冲到了42.9%,但依然大幅落后于2016和2017年。按现在的趋势,今年也就是40%左右了。这就形成了一个逻辑上的死循环:如果不继续放贷给房地产,那么本来已经呈现萎缩趋势的房地产市场,将要加速萎缩。商业银行拿着央行印出来的钞票,居然只能是无所事事,眼睁睁的看着地产泡沫爆灭。而如果选择继续放贷给房地产,首先居民部门的负债已经到了极致,擅长拿地王的地产公司手里也没干净资产可言,都是负债累累,即便是它们想借钱,你商业银行敢借吗?你敢借出去那就是次级贷款劣质贷款,随时都可以跟08年美国金融海啸一样,炸得全国人民粉身碎骨。

所以,总结起来看,这第二条路,指望商业银行挺身而出,以优质借款支撑人民币信用,居然还是走不通。有关于这个道理,其实就是我曾经讲述过很多次的道理:开不动的印钞机。在现在这个“以债为锚”信用时代,即便是印钞,也必须有信用作为支撑。央行印钞给商业银行可以,但是商业银行必须找到适格的借款人,才能把这笔钱花出去(感兴趣的朋友,可以去再看看《2017之开不动的印钞机》一文,来加深对上述道理的理解)。现在业务能力低下的商业银行,只能找到买房人作为唯一适格的借款人,而城镇居民为了买房,早已负债累累,棺材本都消耗了8成,根本就借不起钱买不起房,以至于今年的房地产市场都丧失增长性,老业主都开始围攻降价楼盘了。这就是悖论:你不可能强迫已经借不起钱的借款人继续借钱。如果中国银行系统真的打算这么干,那么,“恭喜”,下一场次贷危机,一定会发生在中国!

好吧,到了这个份上,中国也是束手无策,于是从7月份开始重启在去年下半年就被抛弃了的老路:地方政府借债搞基建,把早已负债累累的地方政府,当成适格借款人。根据财政部发布的数据,今年上半年的地方政府新增债券只有3329亿,正处于严厉的控制之下。国家发改委没事就叫停地方上的违规基建项目,生怕地方债的炸弹突然爆开。但是7月份之后,地方政府居然成了中国唯一可能的借款人,于是央行跟财政部吵了一架,逼着整个财政系统转向,开始启动借钱搞基建流程。到9月份,地方政府新增债券达到了20113亿,一个季度下来增加了足足1.68万亿。关于中国的地方政府到底负债负到了什么份上,是否可以作为适格借款人,我这里就不再做更多分析了,我相信能一直无障碍的阅读到这里的同学,对宏观经济都有一定的了解,无须我再多说。

情况就是现在这样的情况,中国央行为了能够把钱印出来,已经是黔驴技穷,连逼着地方政府借债的招术都使了出来。但是这种印法也没印出来多少钱,广义货币供应量M2的同比增幅持续萎缩,今年9月底已经只剩8.3%,恨不得算是史上最低值。就这样的局面,指望中国央行能够大规模印钱救地产?我跟你们讲,它根本就印不出来!印!不!出!来!央行也不是万能的,它印钱也是要有方式和路径的。现在所有印钱的路已经走不通了:一方面是外汇丧失了增长性,无法再兑换外汇占款,另一方面则是找不到适格的借款人。如此一来,除非中国央行抛开面皮,赤裸裸的无锚印钞,凭空印钱,印出来了就满大街撒,直升机式撒钱。只不过这么玩的后果,没人可以承受就是了。要知道今年以来已经有七个国家这么玩了一把,把自己给玩进地狱里了。关键是,根据这七个地狱国家的经验,就算是直升机撒钱法,也没有挽救楼市,在货币疯狂贬值之际房价居然普遍呈现剧烈下跌之势,连首都的房价都敢跌3成。道理很简单:老百姓连饭都吃不起了,当然不会去买房。买回来干啥?啃砖头吗?

所以,在本文的最后,我的建议是:楼市拐点既然要来,就让它来;楼市泡沫要爆,就让它爆。这颗泡沫核弹如果不引爆,那就是深藏在中国血脉里的毒瘤,是会扩散到全身的。这么清洗一轮,该覆灭的覆灭,该破亡的破亡,该清醒的清醒,该幸存的幸存。那些借信用卡炒房的,借高利贷买地王的,要跳楼就让他们去跳,不要觉得可怜。金融机构受了牵连,坏账爆表,要破产就让它们破产。由此引发金融秩序动荡,没关系,设粥棚保证老百姓有口饭吃饿不死就行。饿不死人就是底线,其它的冲击都由得它去。唯有如此,剩下的国人,才能轻装上阵,砥砺奋进,走出黑暗丛林,去迎接一个光明的未来!(全文完)

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序