【看中国2017年10月21日讯】先让我们从下面这样一组数据开始:

2013年初,中国央行“对其它存款性公司债权”(央行借给商业银行的债)规模为1.45万亿(人民币,下同)。当年6月,钱荒发作,各商业银行的现金流濒临断裂,全社会陷入恐慌。央行紧急启动“SLF”、“MLF”等方式,直接借钱给商业银行,补充商业银行的现金流。至2014年底,央行对其它存款性公司债权的规模为2.50万亿,2015年底为2.66万亿。这两年央行在借钱给商业银行的问题上,算得上极尽克制,两年时间加起来也就是借了1.21万亿出去。然而到2016年底,该数据暴增到8.47万亿,较2015年底暴增了5.81万亿,增幅高达218%(注:本文的数据已更新到2017年8月份)。

到2017年,这种令人震惊的增幅突然就停止了。6月底的数据为8.59万亿,较2016年底仅仅微弱上升了1200亿,增幅只剩下可怜的1.4%。看起来,商业银行已经不再需要找央行借钱了似的。

我们必须知道的是,央行借钱给商业银行,乃是2013年以后中国最重要的金融现象,没有之一!2014和2015年,央行借钱给商业银行的规模偏小的结果,是全中国的房地产市场都陷入萎缩,于是,中国政府被迫在2015年底启动“地产去库存”运动,并敞开央行的大门,让各商业银行想借多少就借多少。这就是2016年央行对各商业银行的债权规模剧增的原因。然而,2017年,这一切都戛然而止,商业银行竟然突然停止向央行借钱了。在这种现象的背后,一定有着非常深刻的经济学上的原因。而将这个原因挖掘出来,一定能让我们更加清晰的理解未来之路。这,就是本文的核心目的。

——是以为序

第一章 以债为锚

一直到1971年,人类才正式放弃以贵金属作为纸币发行之锚的做法,从这个时候开始,人类进行了以债为锚发行纸币的新时代。要理解这一点,我们必须回头,重新认识货币的历史。

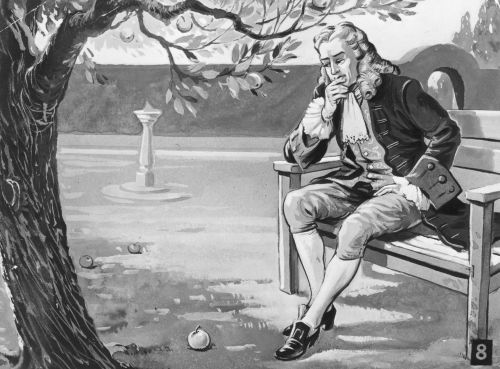

首先,我们要重新认识一位伟大的历史人物:伊萨克·牛顿,人类历史上神一样的科学家,鲜为人知的是,牛顿同时也是一位神一样的经济学家。他担任英国铸币厂长长达30年,并建立起一套完善的货币发行体系。牛顿之后,人类才真正理解了货币,解决了国际贸易中不同种类的货币如何相互兑换的问题,英国也因此获得了巨大的国际竞争优势,成长为真正的“日不落帝国”。

从掉落的苹果发现了万有引力定律的英国科学家伊萨克·牛顿(图片来源:Getty Images)

1696年,时年53岁的牛顿接受其当时的英国财政大臣,也是他学生的推荐,担任英国铸币厂的皇家监理,3年后正式接任厂长,此后牛顿长期担任铸币厂长一职,直至1727年去世。在牛顿接任铸币厂长的时候,大航海时代已经到了尾声,海洋的神秘面纱已经被揭开,通往各大陆的航道都已成熟。大英帝国内部已经正式建立起君主立宪制,外部则刚刚结束与法国之间的大同盟战争,举国上下正是朝气蓬发,试图向全世界扩张,拓展殖民地。而这个时候,制约英国脚步的最大问题,就是货币。

在那个时代,人类依然处于贵金属货币时代,以贵金属打造的金银币是最为流行的货币。英国当时面临的问题,其实是当时欧洲各主要国家普遍遇到的问题:金银币的铸造标准问题。最基本的问题有两个:第一,一个标准贵金属币上标注的数值,是货币单位还是重量单位?比如标注为10便士,还是10克?第二,如果标注为货币单位,那么该贵金属币是否应该足值,也就是标注为10便士的金币,其中必须含有相当于10便士的金子?当然了,这两个问题其实是一个问题:贵金属币是否必须足值?

牛顿以其科学界崇高的威望压制住了争议,坚持以货币单位为贵金属币的标注单位,这算是解决了第一个问题。到1717年,在牛顿的建议下,英国议会通过决议,确定了黄金与贵金属币的兑换比例:每盎司(纯度0.9)黄金=面值为3英镑17先令10便士的贵金属币,英国政府官方承诺兑换。这是人类历史上第一次,由政府出面,对货币币值与黄金重量之间的兑换关系作出正式承诺。事实上,这就意味着自此之后,英国的贵金属币可以不足值,一个面值10便士的贵金属币中,可以只含有价值7便士的金子,然而英国政府的官方兑换承诺,给予了这枚不足值的金币以足够的信用,让它可以作为完完整整的10便士使用。大家对英国政府有信心,当然就对英国政府发行的金币有信心。反过来,所有使用英国金币的人,无论他在世界的哪个角落,为了确保自己手上的金币的购买力,他都会主动维护英国政府的利益。就这样,英国逐步获得了全世界的支持,四十年后,原本在欧洲一直处于边缘地位的英国终于崛起,彻底击败了西班牙和法国,成为独一无二的海上霸主。此后日不落英国在各殖民地效仿金币的发行机制,发行纸币,承诺可以凭借纸币兑换等面值的金币。这些纸币在殖民地流通,促进了国际贸易的蓬勃开展。

到了这个时候,英国的货币发行体系分成了两个圈层。在英国内部,政府以足额兑换的承诺,依靠7成的黄金储备就能发行10成的金币;在外部殖民地,则以承诺兑换金币为基础大量发行纸币。英国政府的信用,成为了货币发行的根基。将政府信用与货币发行相捆绑,这恰恰是牛顿爵士在经济学领域做出的突破性贡献。在老蛮我看来,这种贡献对人类社会的意义,不比发现万有引力定律来得小。

有了英国政府进行信用背书,英国本土的金币加上殖民地的纸币英镑,乃是人类历史上最早的国际货币,它的使用一直持续到1930年代的全球经济大萧条时期,英国政府财政濒临崩溃,已经无力再承担国际货币的责任,对于世界各地拿着纸币英镑过来兑换金子的要求,英国政府已经无法承受,于是只能在1931年取消兑换承诺。全世界突然就丧失了能够支持国际贸易并能为所有人接受的国际货币,全球经济雪上加霜,并终于带来了第二次世界大战。

二战之后,美国成长为新的全球霸主,对于当时缺乏国际货币因此难以开展国际贸易的问题,除了美国,其它国家根本就解决不了。好在这个时候美国也出了一位真正的经济学大神,哈里·怀特,近代史上充满了争议的传奇人物,此人乃是当代国际经济秩序的制定者,布雷顿森林体系之父,在人类经济制度史上,唯一可以与牛顿相媲美的神。

1944年,在美国新罕布什尔州布雷顿森林召开联合国国际金融会议,讨论如何解决缺乏国际货币的问题以及如何建立新的国际秩序的问题,时任美国财政部助理部长的哈里怀特说服了其他与会代表,以美元作为国际货币,组建国际货币基金组织和国际复兴开发银行(即世界银行)。同时,在怀特的推动下,美国政府向全世界承诺,1盎司黄金=35美元,美国政府以国家信用担保兑换。

到1946年,国际货币基金组织和国际复兴开发银行在华盛顿正式开始营业,这在事实上宣告了“布雷顿森林体系”的正式确立。它们的章程规定,每个国家的货币币值都必须使用黄金或与黄金等价的美元来表示,并且未经批准不得修改。这就在事实上确立了美元=黄金的信用关系。1947年,在布雷顿森林体系的基础上,美欧各主要国家达成《关税总协定》,确定成员国之间放弃贸易壁垒,以美元为媒介进行交易。1948年,美国启动“马歇尔计划”,直接向欧洲各国投资,复建其被打成废墟的工业体系,振兴欧洲各国经济。如此三管齐下的结果,就是美元自此成长为国际货币,具有了黄金般的信用,为世人所普遍接受。这一系列的举措,统统都是在落实哈里怀特的经济计划。

然而哈里怀特本人在1946年国际货币基金组织正式开始营业后,就陷入了一堆莫名其妙的苏联间谍指控。他很快就退出政坛,为了应付责难心力交瘁,在1948年就黯然辞世。人类自此失去了最后的经济学大神,对于美元作为国际货币而可能引发的各种问题,再也没有人能进行系统的思考和总结。

在这里顺便说一句,当时的中华民国曾经是国际货币基金组织、世界银行和关税总协定(世界贸易组织WHO的前身)的创始国,可惜的是,中共建政之后向苏联靠拢,并立刻就退出了这三大组织。此后到了1980年,中国才重新加入国际货币基金组织和世界银行,到2001年才重新加入关税总协定。

布雷顿森林体系的本质,是以美国的国家信用为美元的购买力进行担保,美国官方承诺美元可以按固定利率兑换黄金,这种做法与当年英国的牛顿爵士如出一辙。甚至,只要美国的国家信用还在,有没有黄金可以兑换,都不是问题。英国在1931年取消英镑兑换黄金的承诺,英镑立刻就丧失国际货币资格的原因,在于当时的英国内忧外患,各殖民地纷纷闹独立,英国的经济本身遭受重创,国家信用岌岌可危,英国无法再为其货币的购买力进行信用背书。然而美国不一样。1971年美国尼克松总统迫于兑换压力,同样取消了美元兑换黄金的官方承诺,但是当时的美国依然是世界第一大国,具有不可挑战的经济和军事领导地位,其国家信用坚不可摧,因此美元作为世界货币的地位完全没有受到影响,建立在布雷顿森林体系之下的国际货币组织、世界银行和关贸总协定依然在平稳运行。经济学界鬼哭狼嚎的所谓布雷顿森林体系在1971年后就陷入崩溃的说法,基本上就是瞎扯淡。从这一点上看,全世界的主流经济学家,在大神怀特去世之后,就只剩下一帮白痴。

我们今天回头来看,无论是大英帝国的“金本位”制度,还是布雷顿森林体系早期的“美元锚定黄金”制度,它们真正能够生效的机制,都是国家信用。货币,就相当于是政府发行的信用债!朝气勃发勇于进取的帝国精神,才是英镑真正的信用之源,而不是英国皇家国库的那点子库存黄金。一旦1930 年代英国丧失进取心,变成整天追忆往昔荣耀的破落户,英镑立刻就随之丧失了国际货币的地位。英国本身让人丧失了信心,英镑才随之被世人抛弃。而美国之所以能在1971年取消美元锚定黄金的制度之后,依然维持着美元的国际货币地位,唯一的原因,就在于美国依然强大,依然富有强烈的进取精神。它依然是全世界尖端科技的带领者,流行文化的传播者,它的士兵训练有素、身经百战,在最短的时间内能出现在世界的每一个角落。在这样的情况下,黄金这种不知所谓并且几乎没有工业价值的玩意儿,终于退出了人类的货币价值体系,直接将纸币的币值锚定在国家信用之上,国家信用的强弱,直接决定纸币的购买力大小,这才是人类的正途,也是纸币的终极归宿。

在确立了以美国的国家信用作为美元之锚后,美元成为了真正的世界货币,并最终成为全世界的经济发展基石,全球经济因此得到了持续发展,人类进入了经济发展的黄金岁月。1950年全球GDP规模只有1万亿美元,到1970年超过了3万亿。1950年全球跨国商品贸易规模只有600亿美元,到1970年已经超过5000亿美元。1971年美元与黄金脱钩,对世界经济的发展毫无阻碍。到1980年,全球GDP总规模就超过11万亿美元,跨国商品贸易总额达到3.6万亿美元。在这种背景下,1981年上任的美国总统里根顺理成章地走出了下一步:以债为锚。里根政府大规模发行国债,并由美联储直接认购,政府手里有了钱,就可以进行各种直接投资和采购。这当然就是以发债的形式,将美国的国家信用直接变现为美元了。1981年里根刚刚上任时,美国的国债规模是9979亿美元,到1989年里根离任,美国的国债规模上升到了28574亿美元,增加了近两倍。财大气粗的美国政府因此可以大规模的加强军备,搞星球大战计划,拖着前苏联进行军备竞赛,将前苏联政府拖得苦不堪言。同时,刚刚启动改革开放的中国脱离社会主义阵营,投向美国,积极争取美国投资。前苏联内外交困,到1991年就倏然解体。美国一家独大的世界格局就此形成。全世界都被捆绑在了“美元”的战车之上,捆绑在了美国的国家信用,也就是美国国债之上。

然而,接下来我们必须进一步追问的是:以国家信用为锚,以信用债的形式发行货币的制度,始于1717年牛顿爵士的建议,并先后催生了大英日不落帝国和美利坚共和国这两个超级大国。以债为锚的货币信用设定,乃是人类社会迄今为止最基础的金融设定。我们今天所有的财富,所有的产业经济,所有的科技文化成果,都是建立在这个基础设定之上的。然而,这个设定是无限的吗?它可以永恒的持续下去吗?到今时今日,人类跨入2017年,这种以债为锚的设定,已经持续了整整300年,它到达终点了吗?如果这种基础设定轰然崩塌,整个人类社会,将要遭遇什么样的噩梦?……

(未完待续)

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序