【williamhill官网 2023年8月14日讯】今天我们想讨论的话题,可能会引起一些争议,那就是:至少从2002年起,中国的保险行业在本质上已经属于庞氏骗局,随时都可能整体爆雷。

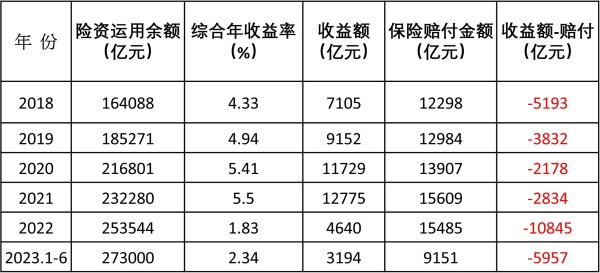

在这里,我们直接给出数据表。这是从2018年到今年上半年中国保险行业的投资收益与赔付金额之间的对照表。

中国的保险公司赔付能力追踪(作者制表)

我们可以清晰的看到,保险公司的收益率一直低于赔付金额。不过,一直到2021年,差值都不算太大,并且还有逐年缩小的趋势。2018年的差值高达5193亿元人民币,到2021年则缩小到了2834 亿元,这主要是由于保险资金投资收益率的提升:从4.33%提升到了5.5%。然而2022年,伴随着宏观经济形势的剧烈下行,保险公司的投资收益率急剧下降,仅仅只剩下1.83%。这就导致保险公司的收益金额与赔付金额之间的差值被剧烈放大,达到了10845 亿元的史上最高规模!

行文至此,需要简单说明一下保险公司的运作方式。它所谓的经营原理是:风险共担。普罗大众每一个人都投一些钱集中起来,形成一个资金蓄水池。当其中的小部分人出现生老病死的灾祸意外时,就可以从资金池里舀一些水出来救命,也就是保险赔付。关键在于:要长期维持这个游戏玩下去,保险公司绝对不能让水池里的资金静静地躺着睡大觉,他们必须要资金动起来,拿出去投资,称投资收益,用投资收益来弥补保险赔付造成的水量减少。如果没有投资收益,那么要维持蓄水池里的水量,就只能是依赖新韭菜的加入,用新的客户资金来填补保险赔付造成的水量减少。说到这里,想必大家已经看明白:没有了投资收益,保险行业本身就成为了庞氏骗局,极端依赖新韭菜的加入,来维持整个游戏。再强调一次,要区分保险行业是庞氏骗局还是正经行业,区别就看1条:这个行业能不能创造出足够高的投资收益。没有收益,就是庞氏骗局;有收益,就是正经行业。

现在的麻烦事情在于,即使中国的保险公司一万个不愿意将自己的业务变成庞氏骗局,但是在目前经济下行的大背景下,他们也无从对抗。挣不到钱,就是挣不到钱,没有任何办法可以消解。2023年上半年,保险公司的投资收益率仅仅只有2.34%,收入与赔付之间的差值达到了5957亿元人民币,预计全年的差值将超过12000亿元,这部分差值的坑,都得要通过疯狂的吸纳新韭菜交纳的保险金才能填满。这种游戏是不可能长期持续的。

2022年以来,各保险公司利润的主要产品,就是“增额终身寿险”类的产品,也就是向客户承诺3%到3.5%的年化保费增长,类似于高收益理财。这种产品的销售额增速超过60%,是2022年以来拉动保险公司业绩增长的唯一原因。这种产品,当然已经完全超出了保险公司的可承受范围,属于饮鸩止渴,因此在今年的7月31日已经被国家金管局直接叫停。事实上,这就意味着保险公司的这场旁氏骗局,已经有些玩不下去了。

最后再说一下保险公司的资金投向。它最大的投向就是买债券。人身险保险公司41.7%的资金,财产险公司33.6%的钱,都投在了债券上,合起来大概买了十万亿的债券。而其中的4.4万亿元,买的是城投债券。保险公司是城投债券的第2大持有人,仅次于城农商行。城投债券现在已经危在旦夕,地方政府根本就长付不起,时时刻刻都在暴雷。这一场风波,如果城农商行承受不住,那么,保险公司同样也是承受不住的……

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序