中国银行在国际市场受到了教训。(图片来源:Adobe stock)

【williamhill官网 2020年11月25日讯】(williamhill官网 记者文龙综合报导)中国投资者4月份因中国银行挂钩原油的投资品“原油宝”而遭巨额损失,美国商品期货交易委员会(CFTC)发布了一份关于该事件调查报告,这标志着中国银行在国际市场受到了教训。

美国商品期货交易委员会(CFTC)在当地时间11月23日发布的这份调查报告显示,今年4月20日,美国东部时间下午2点08分至2点30分结算期结束时,5月原油期货合约价格跌破每桶零美元,这是自1983年WTI期货合约开始以来的首次。

4月20日,5月原油期货合约创下每桶-40.32美元的盘中交易新低,最终结算价为-37.63美元每桶。所有其它到期的WTI合约在4月20日以正价格结算。

美国商品期货交易委员会主席Heath P. Tarbert表示,“这份报告提供了我们的市场监督专业人员和经济学家所能够公开分享的重要事实,包括使用非公开信息和多种数据来源所进行的详细分析。”

CFTC报告中指出,基本面方面,导致此次“负油价”事件主要是由于全球经济放缓、疫情等因素影响,以及当时在原油仓储方面的原因。

CFTC在报告中总结道,“负油价”是一系列广泛的基本面因素共同作用的结果。供过于求的全球原油市场遭遇前所未有的需求下降,而对于规模和持续时间的不确定性,将市场波动性推至历史水平。欧佩克(OPEC)+减产协议在3月份被解除,减产措施推迟到5月份才恢复,进一步加剧了对原油供应过剩的担忧,最终引发了对市场储存过剩产量能力的担忧。这些担忧在作为WTI实际交割合同交割点的库欣仓储设施尤为紧迫。

另据《新浪网》报道,投资者透露,针对“原油宝”事件,中国银保监会已经启动立案调查程序,现已调查终结,并制作了调查报告。据原油宝投资人反馈,该答复函为投资人向中国银保监会申请政府信息公开获得的回函。

据悉,部分未与中国银行签署和解协议的原油宝投资人正通过法律途径维权。有投资人的立案申请已获法院立案支持,并分配法官,进入待审理阶段。

今年5月19日,中国银保监会相关部门负责人表示,针对中国银行“原油宝”事件,银保监会在前期调查的基础上,已启动立案调查程序。

自7月21日起至今,已有包括北京、上海、重庆、 广东等共计27个省(直辖市、自治区)的高级法院发布了相关公告,对分散在各地的“原油宝”事件民事诉讼案件实行集中管辖。

公告显示,投资者可根据开户行地点、诉讼标的额大小在不同法院提起诉讼。已经立案受理的,根据诉讼标的额移送到相应法院管辖。

“原油宝”事件的影响不仅对于投资者及中国银行自身,对整个中国银行业从事个人账户商品交易业务的风险管控也敲响了警钟。

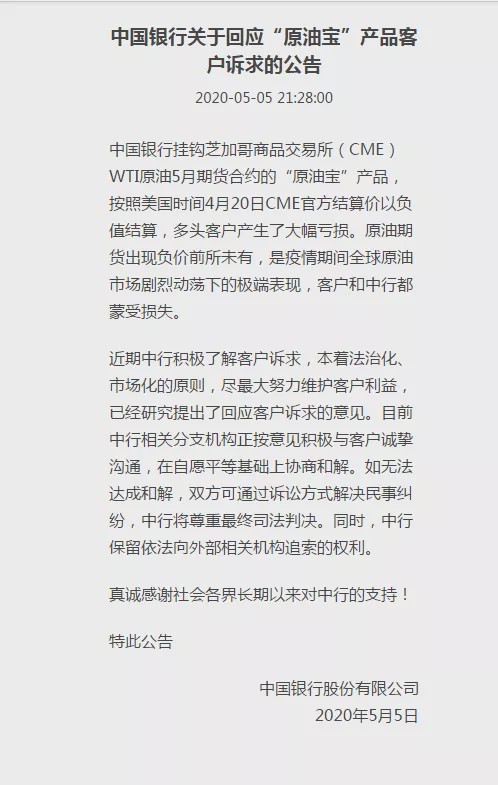

在5月5日深夜,中国银行发布公告回应原油宝产品客户诉求:已经研究提出了回应客户诉求的意见。目前中国银行相关分支机构正按意见积极与客户诚挚沟通,在自愿平等基础上协商和解。如无法达成和解,双方可通过诉讼方式解决民事纠纷,中国银行将尊重最终司法判决。同时,中国银行保留依法向外部相关机构追索的权利。

中国银行给出的解决方案是:穿仓部分的损失由中国银行来承担;至于投资者保证金部分,中国银行以客户4月20日22:00持仓金额的20%给予补偿。

“原油宝”事件起因是在港台时间4月20日22:00,WTI(纽约西德州中级原油)的5月价格约为每桶11.68美元;就在“原油宝”停止交易后,美国原油期货价格急跌,最后以每桶-37.63美元作收,但中国投资者对此无能为力,中国银行也未强制平仓。

当时已有众多投资人表示要进行集体诉讼,提告中国银行。按协议结算价统计,客户约有6万人,总亏损规模不少于90亿元人民币。其中,逾6万名客户42亿元人民币保证金不但全部赔光,还欠中国银行逾58亿元人民币。

(文章仅代表作者个人立场和观点)看完这篇文章觉得

排序