【williamhill官网 2018年1月16日讯】中国是通胀型经济体。去年,领导们在多个场合都在表态,必须避免发生系统性金融风险——这是为什么呢?

系统性金融风险(也就是金融危机)的本质就是彻底的去杠杆过程。由于中国经济增长主要依靠投资推动,投资的主体主要是地方政府和国企,就让债务大部分集中在地方政府和国企身上(有报道,国企债务已经超过了100万亿);同时,由于投资项目的所有权与经营权分离,保增长又有很强的政治因素在内,很容易形成债务的质量问题。所以,一旦进行彻底的去杠杆过程,这些债务很容易首先集体爆发,就会在商业银行形成巨额的坏账,基于这类债务都有“类主权”的性质,央行只能开动印钞机买单,自然就容易形成货币危机和社会危机。这与其它国家的经济特点和债务特点都不相同。所以,中国必须避免系统性金融风险。

中国一旦爆发系统性金融危机,就需要商业银行提前订立遗嘱,导致货币和社会危机。

然而,在不准许发生系统性金融风险的环境下,面对资本逃离实体、不断进入金融领域逐利、进行钱炒钱的现象,显然又是危险可怕的。

次贷危机之后,先是影子银行系统快速发展,据瑞银中国首席经济学家汪涛估算,2016年底影子银行信贷规模在60~70万亿左右;过去三四年,在所谓金融创新的口号之下,互联网金融飞速发展,属于野草遍地的态势,现金贷、P2P均属于此类,它们成为整个经济体上庞大的“食利阶层”。

任何一个国家,都需要良好的金融服务,服务的对象必须是实体经济,最终实现协同发展。但是,中国因为地方政府对土地财政具有很强的依赖性,地方政府对于房地产和房价百般呵护,造成资产价格不断上涨,也就孕育了行业的畸形高利润。追逐更高的利润是资本的天性,结果,影子银行系统一头扎进房地产业,终于给房地产插上了翅膀,这是次贷危机之后房价飞速上涨的根本动力之一。高速上涨的资产价格就推动了生产要素价格的快速上升,实业企业的利润被严重挤压,结果,就让“卖厂炒房”的情形不断发生,也推动了实业老板的跑路潮和外资企业的不断迁出。更有甚者,最近两年有些上市公司主业亏损,卖了两套房子就可以依靠投资收益来保牌,这简直让人忍俊不禁!

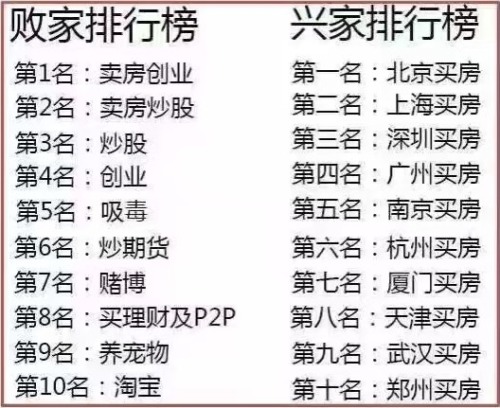

败家排行榜VS兴家排行榜,看看你中了哪个?(网络图片)

然而,金融本身不能创造价值,房地产也不能创造价值(无论价格高低,都是那套房子),实体经济才是一国经济的根基。当根基被持续损伤之后,经济大厦就会坍塌,这会造成什么后果呢?

我们知道,央行的印钞厂和一般印刷厂本质上没什么不同,但是央行印钞厂印出来的纸张拥有特权,在经济生活中作为支付手段。当实体经济运行过程中创造了价值之后,这些纸张就被注入了信用(代表了一定的财富),这时它就告别了纸张的身份,成为了钞票。央行印刷厂印出的纸张终于与普通印刷厂印出的纸张显示出了不同。

然而,如果实体经济被掏空,央行印刷的纸张持续在金融领域空转或用于炒房,基于这些领域并不能创造丝毫的价值,也就意味着央行印出来的纸张依旧还是纸张,没法变成钞票,央妈本来是开印钞厂的,结果变成了印刷厂,最终就会导致通胀、物价暴涨(全社会没有了创造财富的能力,纸币没有了对应的财富),货币危机也就来临了。

所以,这种资本聚集在金融领域和资产价格领域进行炒作的行为必须打击:第一是打击互联网金融和影子银行;第二就是打压房地产,因为影子银行系统与房地产紧密相连,只要房地产可以实现高利润,就无法对这些附着资本形成打击!就无法避免以房地产作为“介质”进行的钱炒钱行为。

这实际是经济领域的定点打击,需要一系列的准备工作。

2017年1月至11月,全国一般公共预算收入共161748亿元,同比增长8.4%,支出179560亿元,同比增长7.8%。以算术平均的办法来计算,全年的赤字率(财政赤字与GDP之比)也就在2.4%~2.5%的范围,远低于去年3.82%的水平。只要地方政府别胡思乱想,好好过日子,比去年会好过得多,不至于在定点打击的过程中被严重“误伤”。所以,财政部扔下一句狠话:要坚决打消地方政府认为中央政府会“买单”(地方债务)的幻觉,坚决打消金融机构认为政府会兜底(金融机构坏账烂账)的幻觉。笔者认为这本是好意,这实际上是让地方政府和金融机构严控杠杆率,谨慎借贷,因为只有财政和银行等金融机构比较健康的时候,才能有效打击影子银行、互联网金融。否则,影子银行等还未够着,货币紧缩政策先把地方财政和金融机构干趴下了,这不是好“买卖”。

另外就是共和国的“长子”们,不能在收缩货币的道路上率先倒下去。“长子”大部分集中在经济产业链的上游,经历了一年多的供给侧改革之后,利润率大幅上涨,家底丰厚了很多,应对一段时间的利率上升估计是没问题了。

然后,“手术刀”又开始拿起:

首先,开始向影子银行的主力军——信托公司的不规范行为动手。中泰信托因存在刚兑和实际控制人不明问题,遭遇了监管风暴,公司新增集合信托业务被叫停,存续集合资金信托计划不得再募集。公告中提到的原因是,中泰信托承诺信托财产不受损失或者保证最低收益,违反了信托公司管理办法的相关规定。其实,不准承诺信托财产不受损失、不准承诺保底收益的规定一直就在那里摆着,只不过业内形成了自己的潜规则,都承诺信托财产不受损失或保证最低收益,没有任何一家信托公司敢于打破刚性兑付。现在,在监管风暴之下,一旦某家信托公司的某一个信托计划出现实质性违约,让投资人的钱打了水漂,那么受连累的将是整个信托行业所有的信托产品,投资者会对目前20多万亿的信托总规模全部产生质疑。一旦出现挤兑,20万亿的“炸弹”被引爆,后果不知道会如何。

当今社会,购买理财产品已经成为很多人的家常便饭,但好时光已经过去了。

然后是互联网金融。2去年12月27日,南京市公安局通过官方微博发布消息:钱宝网实际控制人张小雷因涉嫌违法犯罪,于2017年12月26日向南京市公安机关投案。目前,南京市公安机关正在开展调查。钱宝网到底是干什么的?此前公开资料显示,钱宝网成立于2012年,自称是“社交化+移动电商为主体的交易平台”,最开始的商业模式是看广告交押金得高收益,后来转变为以微商、股权投资为主的承诺高额回报的平台。多位业内人士表示,与以往出事的P2P平台不同,钱宝网的业务似乎十分复杂,既像P2P,也像微商传销,还有类似庞氏骗局的股权投资。

所以,互联网金融将遭遇大风暴。

寒风正在刮起——云高风怒号!

看完这篇文章觉得

排序