【看中國2022年9月26日訊】在當代信用經濟體系之下,一個經濟體的宏觀債務,通常可以劃分為四個部門:居民部門、非金融企業部門、政府部門和金融部門,而這些部門的債務總量/GDP,就被稱為一個國家的宏觀債務槓桿率。

其中:(居民+非金融企業)總債務/GDP,被稱為「私營非金融部門債務槓桿率」,也被簡稱為「私營部門債務槓桿率」;(地方政府+中央政府)總債務/GDP,被稱為「政府部門債務槓桿率」。

(居民+非金融企業+政府)總債務/GDP,被稱為一個國家的「非金融部門債務槓桿率」,也被稱為一個國家實體經濟的「總宏觀債務槓桿率」。

另外,金融部門的債務,通常是其他三個部門內部債務平衡之後的鏡像,而且因為還涉及到對其他國家投資的債權問題,並不具有普遍性,所以一般不做詳細分析,主要分析的是政府部門的槓桿、居民部門的槓桿、非金融企業的槓桿以及實體經濟的總債務槓桿。

通常而言,一個經濟體的實體經濟總債務槓桿(不含金融部門),通常代表了一個國家經濟發展的水平——你要是經濟發展不咋地,想提高槓桿率,也沒人敢借給你錢。

在發達國家,各大經濟主體,無論是政府、企業還是居民,它們或是因為擁有較多資產可供抵押(居民和企業),或歷史上講誠信說話算話(政府),所以經濟中的各部門都具有較高的信用,有承擔債務的能力,該經濟體的總債務水平就能提升上去。

反過來,在絕大多數發展中國家,不管政府、企業還是民間,信用都不行,各經濟主體普遍缺乏承擔債務的能力,自然也不會有高槓桿率,這同時也意味著其信用經濟不發達,經濟發展水平比較低,比方說當前的印度就是這種情況。

2021年底,包括印度在內的全球六大經濟體美國、中國、歐元區、日本和英國,四個發達經濟體的宏觀債務總槓桿率都在280%左右或以上,而中國雖然號稱是「發展中國家」,但債務總槓桿卻基本與它們持平,只有印度的總債務槓桿率位於低位。

2021年底,全球六大經濟體宏觀經濟債務槓桿率對比(網路圖片)

一般而言,宏觀債務總槓桿率超過200%,就會壓低經濟增長,如果超過250%則會明顯抑制經濟增長,像日本這種總債務超過400%的奇葩,本質上,是因為經濟發展長期停滯,而政府支出是剛性的,政府不得不長期維持赤字運營,由此導致了債務被無限推高。

接下來,我們對美國、中國和印度1995年以來的分部門債務做對比。

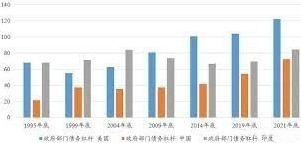

先來看政府部門。

1995-2021年底,全球六大經濟體政府債務槓桿對比(網路圖片)

政府債務比率代表著什麼?

假定各國的人口年齡結構相似,只要相信政府部門「為人民服務」的初心,單就政府債務而言,我們可以認為,政府部門的債務槓桿率,基本代表了一個政府需要對國民承擔的義務和責任。

在一個信用經濟得到充分開發的國家,政府部門的債務槓桿比率,如果處於一個合適的水平,如30-80%之間(具體要根據該國政治組織模式確定),代表該經濟體的政府,擁有一定的信用而且又比較負責任。從這個角度觀察,除了1999年之前的中國、2009年之後的美國之外,其他時間段裡,中美印三國的政府,都還算是比較負責任的政府。

負債水平太低,說明政府對於國民承擔的責任太少,根本不需要借太多債就能應對,但如果政府超過了100%,反而也說明該政府濫用信用,借下太多債務,會在未來大大縮減該政府採取財政措施的空間,進而在未來相當長的期限內,深度抑制經濟增長速度。

2008年全球金融危機之後的美國,就是如此。

不僅美國如此,在2020年疫情爆發以來,包括日本、英國、法國、義大利、加拿大在內的世界主要的發達國家,基本都是這種情況。GDP排名在全球前10位國家當中,只有韓國、德國、中國,並沒有濫用政府信用。

至於印度,是因為政府信用還沒到可以濫用的地步。

對政府部門而言,債務是一把雙刃劍;對私營部門來說,債務同樣是一把雙刃劍。適當的負債可以促進經濟發展,但太高的經濟總債務,則是一個國家經濟發展的大敵。

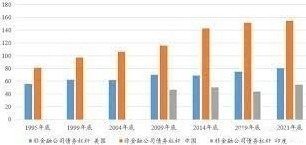

我們再來看非金融公司的債務槓桿對比。

1995-2021年底,全球六大經濟體非金融公司的債務槓桿對比(網路圖片)

需要說明的是,根據國際清算銀行的資料,印度在2007年以前,根本就沒有居民部門和非金融公司的債務槓桿率數據,我們可以認為,那個時候印度私人部門的債務槓桿率,低到不值得統計。

私營非金融企業是創造財富的核心,多個國家經濟發展的歷史表明,其宏觀債務槓桿,一般在30%-120%的範圍比較合適(具體要根據該國經濟發展模式確定),最適合企業創造真實財富,太低不行,太高也不行。像日本,在1990前後,其企業債務槓桿一度突破130%、140%等,結果金融泡沫破滅之後,帶來了企業的資產負債表衰退,進而導致社會經濟陷入長期停滯。

現在的情況是,美國和印度,都基本維持在這個區間,而中國,自2000年開始就突破這個區間,一直維持在極高的負債水平——在過去20多年裡,維持這麼高的債務比率,中國的企業反而成為了世界上創造真實財富最多的國家,這又是什麼原因呢?

答案是:國有企業。

因為,中國企業的債務中,最主要的是國有企業的債務,而國有企業帶有政府隱含的信用擔保,所以才可以負擔遠遠超越私人部門正常的債務水平。剛才說到,中國政府的債務比率很低,但卻把信用轉借給了國有企業,由此造成中國企業的債務槓桿在全世界都一枝獨秀。如果剔除了明顯有地方政府隱含信用擔保的城投公司債務,中國非金融企業的債務槓桿馬上就可以降到110%左右。如果剔除所有國有企業債務的話,個人估計中國真正的私營部門債務槓桿率,應該可以低到30%左右。

最後,我們再來看居民部門的債務槓桿對比。

居民部門的債務與消費貸、房地產行業的發展息息相關,特別與房地產市場按揭貸款、預售制的開展有著極大的關係。中國在2003年以前、印度在2019年之前,居民債務都處於極低的水平,這說明此時彼時的中國和印度,消費貸和房地產按揭貸款都還沒有發展起來,而美國的居民部門債務槓桿,基本維持在60%-80%的幅度——印度的居民部門債務在2021年出現了陡增,是因為2020年的新冠疫情,導致印度人不得不擔負了更多消費貸的原因。

實際上,居民的信用得到充分開發的國家,居民部門的債務槓桿基本都維持在60%-80%的,在當前世界主要經濟體中,只有澳大利亞、加拿大和韓國明顯超過這一水平。前兩個國家,其本身人口規模不大,卻是當今世界主要移民的目的地,正是移民的買房,推高了居民部門的債務。

從前面的數據看,印度目前居民部門債務槓桿較低,這意味著,如果印度能夠建立起真正的市場經濟體系,民間信用還有比較大的開發空間。

一般而言,債務水平較低的情況下,對以本幣計價房價上漲是有利的,也意味著該國房地產行業發展前景會比較好。不過,這個不僅要看債務/GDP,更要對比債務/可支配收入。

總結下來,就美國、中國和印度的比較來看:

美國的政府債務槓桿加到了極致,但居民部門和非金融企業的債務保持在正常水平;

印度的政府債務槓桿也加到了相比其發展水平較高的地步,但因為經濟發展水平和民間信用開發的關係,居民部門和非金融企業的債務尚處於非常低的水平;

中國的政府槓桿明面上低於印度和美國,以經濟發展的水平來說偏低,但相當多的信用已經被轉移到了非金融企業(國有企業)身上,由此導致中國的非金融企業槓桿極高,居民部門如果考慮可支配收入,也是處於槓桿極高的水平。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序