【看中國2021年7月16日訊】美國威廉亚洲官网 的通脹數據出來了,6月份,CPI年化通脹率,5.4%。

這個數據,遠高於市場預期的4.9%。哪怕純粹從官方通脹率歷史數據看,5.4%的通脹率,也創出最近30年來的第二新高(第一新高為2008年7月),如果考慮到1980年以來美國官方對於CPI指數的持續修正,美國通脹數據,實際上創出的是40年來的第二新高(第一新高仍為2008年7月)。

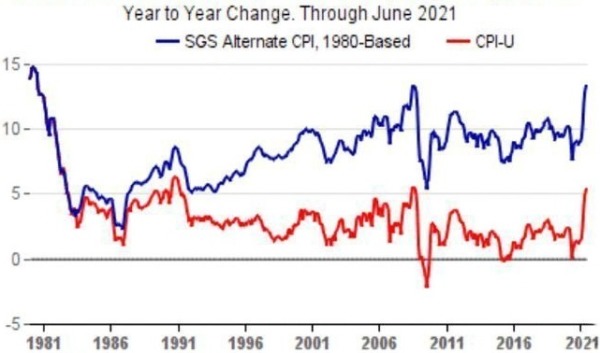

1980年以來美國官方通脹率以及對CPI指數的持續修正後美國的通脹數據(來源:ShadowStats.com)

(說明:圖中紅線為美國官方通脹率數據,而藍線則為影子統計網站(SGS)根據美國1980年未修正的CPI統計方法得到的美國真實通脹率數據。)

考慮到2008年超過5%的美國官方通脹率數據僅持續了3個月時間(6/7/8月),如果目前5%以上的官方通脹率再持續1個月,就意味著本次的通脹,持續時間將超過2008年而位居最近30年的最高水平。

從2021年1月份以來,在所有關於黃金價格判斷、美聯儲行為分析的文章裡,筆者一直都在告誡大家:不要低估美國2021年的通脹水平,更不要被美聯儲和各大投行的分析師矇蔽了視聽。在美聯儲去年史無前例的大放水之後,美國接下來的通脹數據,這必將遠遠超出市場上的那些財經媒體和美聯儲學術官僚們的預計……

在這種情況下,美聯儲主席鮑威爾7月14日(週三)在國會眾議院上的證詞陳述,仍然明確聲稱,即便是通脹持續下去,美聯儲也不會採取行動,因為,美國經濟距離實現「重大的進一步進展」還很遙遠。

至於通貨膨脹,鮑威爾認為,在未來幾個月可能仍然「居高不下」,然後就會趨於平緩。

物價暴漲之後,然後趨於平緩,這就是美聯儲的說辭。

除了當前時段,過去40年,美國官方通脹率超過5%的時間段裡,無論是2008年年中或1990年下半年,那個時候美國的十年期國債收益率都在4%甚至是8%以上,而當前階段美國的十年期國債收益率僅有1.4%左右,位於其歷史性的低位。

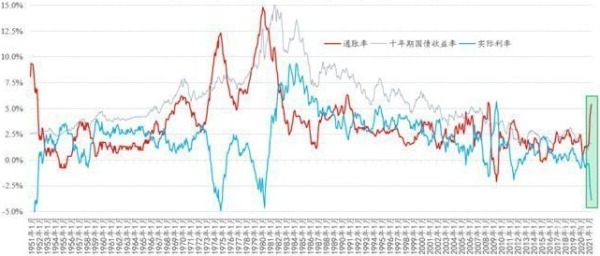

這意味著,如果用國債收益率-通貨膨脹率來代表美元的真實利率水平,其實,美元的利率,已經妥妥地降低至40年新低,也是美國自朝鮮戰爭以來的第三新低,僅次於1974年年末到1975年年初,以及1980年年中時期(見下圖)。

70年來美國官方通脹率、月末國債收益率及實際利率變動情況一覽(作者博客)

在5月份的5%的美國通脹數據出來之後,美聯儲以及大多數跟風的財經媒體,都紛紛告訴大家,說這一次的通脹只是暫時的,暫時的,暫時的……而且多家分析機構認為,美國6月的通脹率數據,相比5月份就將出現環比下降。

這不,6月份的數據出來了:美國通脹率不是環比下降,而是環比快速上升!

自1971年佈雷頓森林體系崩潰、人類進入徹底的信用貨幣時代以來,用月末的十年期國債收益率減去當月官方通脹率當作美元實際利率,觀察歷史數據,忽略偶發實際負利率,美國出現-1%以下的深度實際負利率時間段,總共有5個時期:

1973年10月-1975年7月;

1979年4月-1980年10月;

2008年7月-2008年9月;

2011年8月-2011年11月;

2021年3月迄今。

根據弗裡德曼的研究,美元通貨膨脹,一般都在廣義貨幣供應增長12-24個月之後發生。如果觀察美元M2發行情況,我們會發現,其實從2019年10月份起,美元M2的增速已經開始提升,到了2020年3月份,隨著美聯儲的瘋狂印鈔,美國的M2增速開始急速提升,這種高速增長一直持續到現在。

但是,美國的官方通脹數據,直到2021年4月才開始明顯抬升,這正好符合弗裡德曼所說的通脹滯後於貨幣增發12-24個月的情況。

以史為鑒,我們不妨結合美元M2在通脹爆發前12個月的增速數據,來觀察當前美國實際負利率狀況,更像歷史上哪一個階段。

距離當今最近的美元實際負利率時段,當然是2008年年中和2011年下半年,我這裡將這兩個時間段的美國官方通脹率、月末十年期國債收益率、當月美元實際利率及此前12個月美元M2增速數據列舉如下,此外,還特意列出了墜入深度實際負利率前和脫離深度實際負利率後一個月的數據,以供對比。

2008年年中和2011年下半年兩個時段美國官方通脹率、月末十年期國債收益率、

當月美元實際利率及此前12個月美元M2增速數據(作者博客)

2008年年中,全球經濟處於一輪繁榮的頂點,表面上烈火烹油,當年當時的各項經濟指標顯示,美國經濟已經陷入衰退,而且正處於次貸危機全面爆發的前夜……另一方面,12個月之前的美元M2增速,基本保持正常的6%左右,所以,那一輪超過5%的通脹,純粹由生產資料漲價所推動(主要是原油),之後GFC(全球金融危機)爆發,因為信貸冰凍,通脹率迅速下降,美國也很快擺脫了深度負利率的狀況。

2011年年中開始的負利率,則是在美國GFC之後的第二輪QE和第三輪QE實施的空擋期,其實這一段時期美國的通脹率並不高,也就在3-4%的樣子。但是,這和當前一樣,架不住當時美國國債收益率的急速下降,由此出現了深度的實際負利率。另一方面,12個月之前的美元M2增長,因為尚在2008年全球金融危機的恢復期,其增速不僅稱不上高速,甚至可以說是低速。

從通脹程度看,當前更類似於2008年年中;從國債收益率下降深度看,當前更類似於2011年年中。但如果考慮到這兩個階段此前12-24個月的廣義貨幣增速,可以說,這兩個階段的深度實際負利率,和當前的深度實際負利率,沒什麼相似之處。

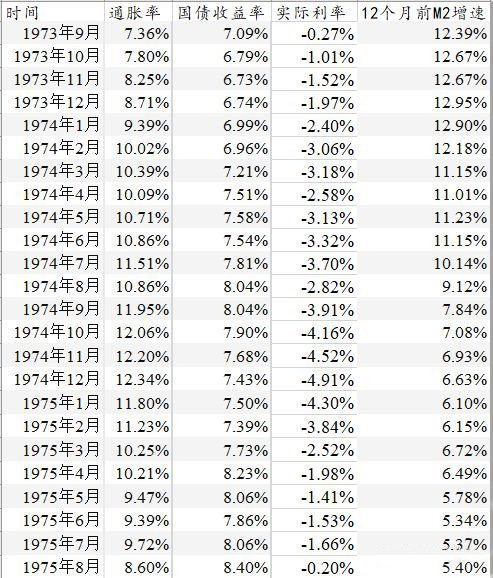

我們再來觀察1973-1975年的情況(見下表)。

1973-1975年美國官方通脹率、月末十年期國債收益率、當月美元實際利率及此前12個月美元M2增速數據

(作者博客)

從通脹率和國債收益率的變動上看,1973年所開始的深度實際負利率,其產生原因與當前非常類似:通脹抬升+國債收益率下降。

進一步觀察此前12個月的美元M2增速,我們發現,從1971年下半年美元發行失去黃金的約束之後,其M2增速就開始急速提升,此後一直到1973年一整年,美元M2增速保持在12-13%。

貨幣的高增速,再疊加上中東戰爭引發的歐佩克石油禁運,由此導致美國的通脹率飆升,而在美國政府的壓力之下,美聯儲上陣購買國債,壓低國債收益率,由此導致美國出現了長達2年的深度實際負利率。

顯然,1973年到1975年的深度實際負利率產生,與當前的深度實際負利率,除了沒有石油禁運所造成的石油價格飛漲之外,其他方面都有著極高的相似性。

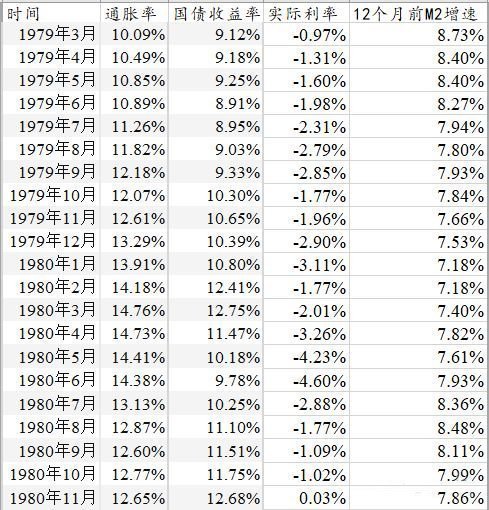

我們再來看1979-1980年的情況(見下表)。

1979-1980年美國官方通脹率、月末十年期國債收益率、當月美元實際利率及此前12個月美元M2增速數據

(作者博客)

從美國官方的CPI數字來看,1979-1980年的通脹,是美國在第二次世界大戰結束之後70年來最為嚴重的通脹,通脹率上升之迅速都創下美國戰後歷史之最。

儘管通脹率飆升,但這一次的美聯儲在沃爾克的管理之下,具有較高的自主性,並沒有上陣大規模購買國債為政府融資,所以國債的收益率也在隨之提高,但因其沒有通脹率上升的速度快,由此導致美元出現了深度實際負利率。

觀察此前12個月的美元M2供應,8-9%的增速只能說略高於戰後的平均水平(相當於現在中國的M2增速),相比於1975-1977年普遍11%以上M2增速甚至還有較大程度的下降,稱不上是「瘋狂印鈔」。

所以,1979-1980年美國的嚴重通脹,更大程度上不是對前一兩年廣義貨幣增長的反應,而是對整個1970年代長期高速印鈔的一個總清算,然後再疊加當時德黑蘭人質危機,原油價格跳漲,由此帶來了美元體系史無前例的通脹!

無論從此前的貨幣增速,還是從國債收益率的變動來看,1979-1980年的深度實際負利率,與當前的可比性也十分有限。

經過與歷史上4個階段的對比,我們可以合理猜測,當前的美元通脹以及深度實際負利率,極度類似於1973-1975年的通脹。從2020年3月份起,美元M2增速已經持續15個月保持在10%以上,極端的時候,甚至高達25%以上。

觀察1973-1975年的美元通脹,以史為鏡,如果美元接下來的幾個月裡,美元M2的增速無法降至7%甚至更低,那麼,這一輪美元體系的通脹,大概率不會如美聯儲以及市場多數分析師所預計的那樣,幾個月就會消失。

新一輪的全球大通脹,正在路上……

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序