全球股市的大幅上涨与全球经济的普遍低迷形成的背离蕴含着怎样的危机?(图片来源:Adobe Stock)

【williamhill官网 2020年7月17日讯】今年以来,媒体上不断爆出这样的疑惑:经济低迷、上市公司收益不振,可全球股市的涨声不断,为什么会出现这种背离?

中共病毒全球大流行之后,世界绝大多数国家都采取对民众封锁和隔离的措施来应对疫情。这种应对措施,在生命至上的理念下,对于对抗病毒、拯救生命来说是必要的,但对于全球经济却是不幸的。

推迟偿还债务只是埋雷行为

当今的全球经济是债务型经济,欧美社会的多数人又没有储蓄的习惯,一旦将人们隔离起来,金融体系的债务危机就会立即爆发,这就是债务型经济的脆弱性。所以,疫情爆发之后,欧美多数国家都通过财政扶持手段维持居民的基本生活,同时,各国和银行体系也都推出了推迟偿还债务的计划,减轻居民的还债负担。

但无论是对居民的扶持,还是推迟还债都是有时间限制的,前者会受到政府债务率的制约,后者受银行流动性的制约。多数政府和银行用这个手段所创造的缓冲时间是三个月至六个月,即政府扶持居民与银行推迟居民偿还债务的时间都在三至六个月的幅度。

如果三至六个月之后,经济活力立即恢复如初,即经济规模和劳动力市场的就业状态立即恢复到疫情爆发之初的状态,即便是政府尚需处理债务率提高所带来的问题(欧美政府的债务率大多升高了20至25个百分点),但疫情所带来的冲击也就比较平稳地过去了。

可现在的问题并不是这么简单:

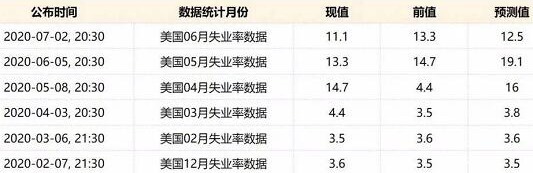

第一,经济不可能在短期恢复如初,也就意味着很多企业的营业额会出现下降,利润会降低,有些企业还会走向破产;第二,既然经济不能在短期内恢复如初,失业率就会上升。比如美国在疫情爆发之前的失业率是3.6%,但因疫情影响,现在的失业率超过10%。

过去半年来美国的失业率数据(来源:美国劳工部统计署)

在今年余下的时间内,由于疫情还在全世界加速传播,企业开工率不足,部分企业还在不断破产,失业率就很难得到有效的改善。这意味着有大量的劳动力在疫情爆发之后出现了长期性失业(估计今明两年增加的失业人口数量不会低于劳动力总数的5%,即失业率平均会上升5%),这些人身上的债务怎么办?只能进行违约。

也就是说,在疫情爆发初期,政府通过对居民的扶持措施再加上金融机构推出的推迟债务偿还计划,暂时压制了债务危机的到来,相当于将“地雷”暂时藏了起来。但藏起来不代表地雷就不在了,当扶持计划到期之后,违约就会加剧,疫情带来的影响依旧会爆发。

坏账累积加速债务危机爆发

其实,各国的管理层很清楚问题所在。

6月26日媒体报道,美联储(FED)发布2020年银行压力测试结果,要求美国大型银行今年第三季度暂停股票回购、限制派息,并要求银行重新评估其长期资本计划。其目的无疑是要求银行保留更多的资本。欧洲央行在疫情爆发之后,也对欧洲的大型银行提出了一样的要求。中国金融监管机构在7月11日表示,中国各银行应做好不良贷款大幅增加的准备,并指出一些中小型金融机构的资产质量恶化正在加速。

这说明,无论美国、欧元区还是中国的管理部门,都清楚未来最大的风险来自坏账的加速积累导致的金融机构的资产质量恶化,最终很可能会引发债务危机。

次贷危机之前,美国的房地产市场在2006年底就已经见顶,当价格开始下跌之后,一些家庭的房屋就成为负资产,那些次级贷款就会成为金融机构的坏账,坏账不断积累就会紧缩金融机构的流动性,当雷曼在2008年爆发流动性危机之后,次贷危机被引爆了。这中间就有一个资产质量恶化的过程,这也是经济增速走向低迷的过程。

无疑,本次中共病毒的全球大流行也会给金融机构带来巨额的坏账,但也会有一个坏账积累的过程,也是经济低迷的过程。

经济向下,股市向上?

虽然这是一个金融业资产质量恶化、经济走向低迷的过程,但在股市却是危与机并存的过程。

武汉肺炎疫情爆发之后,美国股市不断暴跌,一个多月的时间内,道琼斯指数跌幅超过30%,更是多次出现熔断。但随着美联储救市措施的不断出台,美股反而出现了暴涨式反弹,很多评论家都在疑惑:美国经济越差上市公司的业绩就会越差,股价反而越涨?其实这样的一幕在美股历史上并不罕见。

在1995年至2001年,美国的经济增长率分别为2.68%、3.77%、4.45%、4.48%、4.75%、4.13%、1%,在1995年至1999年是经济增长速度稳步上升的周期,上市公司收益的提高,美国股市尤其是纳斯达克指数只是不温不火的涨势。

从1999年起,美国的经济增长速度开始回落,大约从当年9月开始,美国股指尤其是纳斯达克指数开始加速暴涨,这种暴涨的趋势一直持续到2000年5月,此后就是互联网泡沫破裂的时间。

在2008年以前,所出现的现象基本是相似的,美国的房地产价格见顶回落之后,影响美国经济增速开始走低,美股在2007年却出现强劲上涨,并最终运行到次贷危机的爆发。

之所以出现这种现象,就在于经济增长开始失速之后,美联储为了挽救经济,就希望通过降息挽救经济增长。比如2007年美联储就几次降息,本次武汉肺炎疫情爆发之后,美联储为了缓解瘟疫全球大流行对美国经济带来的冲击,一次性就将利率调降到0~0.25%,同时又开始以购买资产的方式向市场注入基础货币。这一阶段资金成本下降,从而推动了股市。

此外,当经济增速下降之后,在实体经济生活中的资本投资收益率下降,实体经济中的资本就会析出,这些析出资本的一部分会进入避险市场避险,这里的避险市场指的是美债市场和黄金市场,也会有一部分资金进入股市逐利,这也会推动股市。

因此,这一时期的金价往往是与股市同涨的。所以,在这样的经济周期的尾端、随着经济生活中的资本投资收益率的下降,股市反而会加速上涨(或加速反弹),这就是新冠疫情全球大流行之后,美股出现快速反弹的根源。

在这个阶段,经济状况不是衡量股市的依据,两者的走向注定是相悖的,甚至股市会形成加速上涨,推动股市上涨的动力是资金成本的下降和实业资本的析出。

从美联储限制大型银行的分红以及股票回购,到美国经济增速下跌与美股加速上涨之间的相悖关系,再到武汉肺炎疫情对企业、居民和银行资产负债表的破坏作用在政府对企业和居民的扶持措施结束之后,极可能会加速显现的预判,都在显示本轮的资产价格上涨实际代表着上一轮的经济复苏周期的终结,而现在是危机进程中的某一个阶段。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序