一旦香港的特殊待遇被取消之后,谁能替代?(图片来源:Fotolia)

【williamhill官网 2020年6月22日讯】香港的特殊经济地位,本质上其实是欧美各国给予的一种特殊待遇,目前来看这种特殊待遇肯定是要被欧美各国给取消了。美国应该会第一个取消,英国以及欧盟各国大概率会排在第二和第三序列。在香港的特殊待遇被取消之后,必然会对大陆经济带来一系列的影响。而对于这件事,经济界必须想在前面,走在前面,提出做出技术上的谋划和应对。这件事现在就必须着手进行,不能再延误下去了。

香港对于大陆的经济意义,主要是三条。

第一,贸易转口。每年转口香港的货物总值约为1万亿美元,其中大约有4成是大陆的转口贸易额,这就是四千亿美元。这个规模已经非常非常大了。目前欧美各国普遍将香港当成一个独立的关税区,与其之间执行与大陆完全不同的关税安排,基本上就是零关税。因此会有大量的企业选择将香港作为整个东亚地区的货物集散码头,尤其是一些体积较小的商品,比如芯片和电子零配件,这些商品会在香港大量汇集,然后深圳的中小微型电子企业会人肉去香港把这些货搬运回来。现在是新冠疫情期间香港封关,深圳的这些小型电子企业损失惨重,为了维持生产必须走正式的进口通道,多交了不少税,增加了不少成本。这些企业其实是深圳那些位于下游的大型电子企业(比如中兴华为等)不可或缺的组成部分,是必须的上游配件提供商,这些企业的日子不好过,下游也是难受得要命。可想而知,香港的特殊关税区待遇如果取消,起码深圳的电子行业将会遭遇重创,而且是直接伤元气的那种重创。

并且,每年总货值高达一万亿美元的亚洲地区商品进出口需要重新寻找转口港,选哪里呢?被寄予厚望的海南到底行不行?这事不是我们一厢情愿就能行的,关键是,老外愿不愿意接受海南的司法体系?打起外贸官司来能不能得到足够的保护?如果老外不能信任海南的话,那必然是便宜了新加坡和东京。

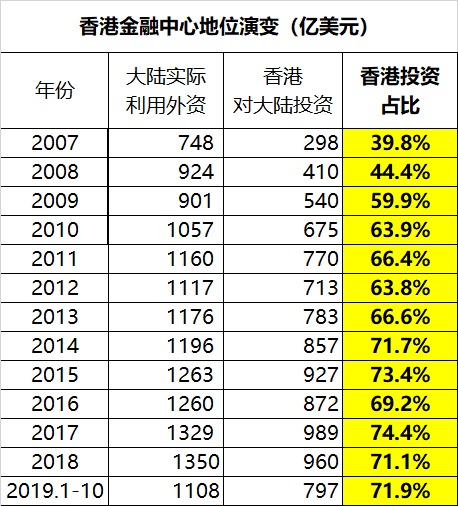

第二,资金通道。每年中国实际利用的外资,有七成左右会利用香港作为资金通道。下表的数据截至到去年10月份,是因为去年10月份之后中国商务部门不再发布细分外资来源国的分项数据。摊手。不过规律始终都摆在这里,七成这个数据是不会有太大的疑问的。如果以后外资不再借道香港,它们可以借道哪里?最关键的地方依然跟商贸转口港的问题一样,外资信不信这个替代点的法律体系,发生纠纷之后打官司,它们能不能理解法院的判决以及适用的法律条文。老实说,就这一点上来说,我认为新加坡大概率会接过这个资金通道业务。

香港金融中心地位的演变(亿美元。作者博客)

第三,港币的独立地位。港币拥有自由结算功能,欧美各国也普遍承认港币的历史独立地位。到今时今日,港币与我大中国的人民币之间,是互为外汇储备的。虽然大陆的外汇储备里到底有多少份额是港币,这个没有公布,不过我可以合理推算出来。大陆企业在香港借款算是常态,根据香港政府统计处发布的统计年报的数据,其中转入国内的港币贷款余额约为1万亿港元,这笔钱基本上都要算作外汇由银行体系兑换为人民币的,这个过程就是创造外汇储备并印出人民币的过程。1万亿港币折算约1300亿美元,这么看起来,中国现在3.1万亿美元的外汇储备里,其中就有1300亿美元的份额,其实实质上是港币。

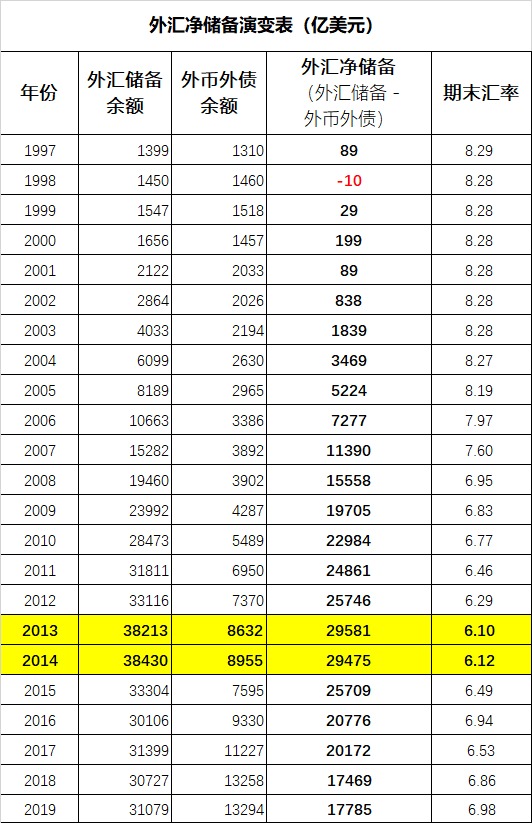

现在眼看着港币也是即将丧失独立地位了,这事的影响更加深刻。对大陆来说,价值1300亿美元的港币储备,虽然表面上看起来不多,不过其实我大中国的外汇储备的流动性并不是很强。在扣除外债之后,截至2019年底的外汇净储备其实也只有1.78万亿美元,到现在恐怕还会更少,其中还有很大一部分是对亚非拉等国的长期低息借款,也是缺乏流动性的。所以1300亿美元,实在不算少了。

中国的外汇净储备演变情况一览(亿美元。作者博客)

现在我个人还没把这事给完完全全的捋顺。如果港币丧失独立性并不再被欧美各国承认的话,那理论上香港应该取消港币,直接使用人民币了。这是不是就意味着外汇储备直接要削减1300亿美元?如果依然坚持发行港币,并依然与人民币互为外汇储备的话,那这在理论上算什么?武当梯云纵?跳在半空中左脚踩一下右脚就起飞?

这么说吧,如果我大中国御用经济学界不趁着现在这个难得的空闲时间,在这一两个月内,把这种极其复杂深刻的问题,给彻底捋顺的话,那么,到三季度之后,估计会有巨大的金融混乱冒出来。到时候欧美各国成熟的金融企业,兵临城下,向我们发起成体系的进攻,而我们就靠单枪匹马一腔热血去守卫我们的金融长城吗?敌有狼牙棒,我有天灵盖?那不是扯淡吗?

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序