【williamhill官网 2017年8月10日讯】最近,美国股市的CAPE比率已大幅上涨至互联网泡沫以来从未见过的水平,而在此之前,则需要一直追溯到1929年。CAPE比率是一种适用于标准普尔500指数(S&P 500)的估值指标,是经周期调整的市盈率,也被称为席勒P/E比率。虽然这个指标有很多批评者,但它仍然被认为是衡量市场估值的标准。

美股或走在“崩盘”前的路上……

除了目前,美股历史上CAPE比率超过30只有两次,两次股市都出现了暴跌。

财富管理公司Ritholtz Wealth Management研究主管Michael Batnick在博客中,把此次CAPE比率突破30与大萧条相比。他指出,在1929年之前的10年里,CAPE比率从5.02的低点一直上升到了32.56。

他引用了“价值投资之父”本杰明·格雷厄姆(Ben Graham)在1932年的一篇文章,称“有三分之一以上的工业公司以低于其净流动资产的价格出售,大量公司市值低于账面现金。”换句话说,有些企业“死了”比活着更有价值。当然,现在的公司要以低于其净流动资产的价格出售,对公司来说是不可思议的。

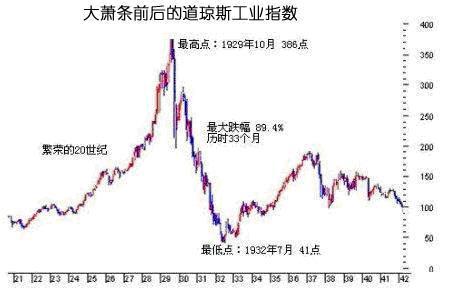

Batnick称,如果股市下跌90%,外星人入侵、小行星撞地球,或者另一场世界大战似乎是最有可能的罪魁祸首,但无论如何,这就是道琼斯指数1929年前后的走势:

1929年大萧条前后的道琼斯指数走势图(网络图片)

道指虽不太可能跌回2400点,但有可能下跌32%

Batnick认为,大萧条式的崩盘将摧毁28年的收益,并将蓝筹股指数一路打回1989年5月的水平。

然而,无论多么牵强附会总有一线希望。那些通过现金储备以防万一的人很可能会成为大赢家,就像1929年之后那些精明的投资者一样。

Batnick以亚马逊(Amazon)举例,来说明如果美股崩盘,会出现什么情况。亚马逊的净流动资产为20.1亿美元。如果你能以这个价格购买亚马逊,每股的价格应该是4.29美元,低于目前市场上的994美元,相当于99.57%的折扣。尽管这听起来很荒谬,但并不是难以想象。

2008年10月,嘉信理财(Charles Schwab)的市值为288亿美元,但持有2,780亿美元现金。当时,还有875家公司的市值低于账面现金。

Batnick认为,美股的估值与历史上两次最大规模的崩盘时期一致。如果这是1929年,将会是这一代人的噩梦。他警告说,虽然无法想象道指跌回2400点,但下跌32%还是有可能的。

[小知识]周期调整后的市盈率 (Cyclical Adjusted PE, 简称CAPE) 是关于目前所处估值相对于历史水平的一个长期指标,虽然无法遇见短期的涨跌,但对估值顶部和底部的确认有参考意义,计算公式为:CAPE= 通胀调整后的实际股价/过去十年通胀调整后的实际盈利平均值。其主要目的是通过通胀调整和平均来抹平经济周期带来的盈利的波动,因此分母是一个随经济持续发展长期缓慢上升的值,波动性较弱,而分子的波动性很强,主要是受市场情绪左右。

【免责声明】看中国登载此文出于传递更多信息之目的。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,亦不构成投资建议。读者请仅作参考,并自行承担据此进行相关投资操作而产生的全部责任。

(文章仅代表作者个人立场和观点)看完这篇文章觉得

排序