【看中國2023年2月6日訊】經濟這個東西,大家一般都用GDP來表示。那麼,該怎麼來理解GDP呢?

準確地說,GDP並不是一個計量國家財富的指標,而是計量財富流量的指標。更具體地說,就是計量了一年內該國所有交易的商品和服務總量(不包括金融資產交易),因為只有財富本身的規模越大,交易的商品和服務規模才有可能越大,所以,人們通常就把GDP以及人均GDP,當成一個國家是不是富裕的主要指標。

當代社會,幾乎所有的經濟活動,所有的商品和服務交換,都是以貨幣來計價的,而對能夠直接用於商品和服務交換中的所有貨幣進行統計,就是通常所說的「廣義貨幣供應量」。

具體到中國來說,廣義貨幣供應量的指標就是央行每個月公布的M2數據。打個比方,如果把財富理解為坑的多少和大小,那麼,就可以把GDP理解為挖坑的過程,也就是創造財富的過程,而M2,則可以理解為挖坑人的工資。

這樣一來,M2/GDP的比值,基本就可以被認為是挖坑的成本,也就是說,需要多少貨幣,才能帶來這樣一個GDP規模。

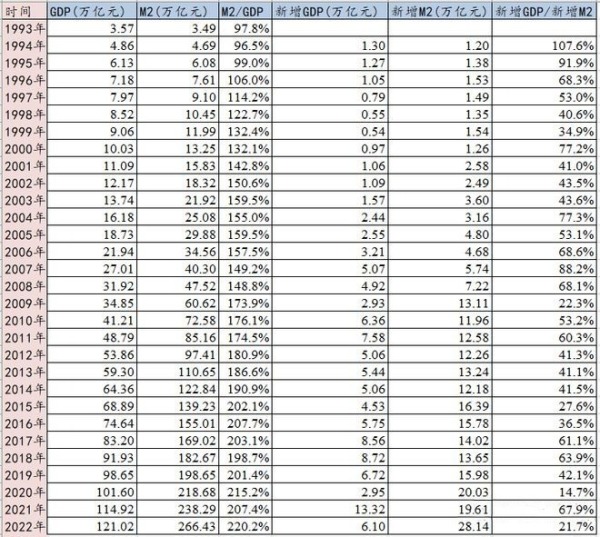

新增GDP/新增M2的比值,基本上可以總結為某一年的挖坑效率,也就是說過去一年裡,新增1元錢M2,能夠帶來多少的GDP。比方說,1995年中國GDP為6.13萬億元人民幣,當年12月底M2則為6.08萬億元,1元M2對應著差不多1元GDP;但是,到了2022年,中國的GDP為121萬億元,而12月底的M2則是266.4萬億元,2.2元M2才對應1元GDP,這意味著中國GDP的成本越來越高了。

再比方說,1995年中國的GDP相比1994年新增1.27萬億元,而M2相比1994年則新增1.38萬億元,1元新增M2,能帶來0.92元新增GDP;相比之下,2022年中國的GDP相比2021年新增6.1萬億元,M2則新增了28.14萬億元,1元新增M2,僅能帶來0.22元新增GDP。

如果一個國家,挖坑的成本越來越高,效率卻越來越低,肯定不是一個好現象。

解釋這麼多前戲,現在就把中國過去20年「挖坑」的相關數據給你列個表格。

中國過去20年來的「挖坑」相關數據(數據來源:中國央行、中國國家統計局)

從過去20年M2/GDP數據看,除2004-2008年的那一段黃金時期之外,中國挖坑的成本,整體上都是越來越高的,這意味著,同樣的信貸規模,中國創造財富的能力在逐漸減弱。另一方面,從新增GDP/新增M2數據來看,中國每年挖坑的效率可謂是波動巨大,像2004-2007年創造財富的效率就特別高,但像2009年、2015年、2020年和2022年,創造財富的效率就特別低。

關於GDP和M2的關係說清楚了,再來說資產價格的問題。

根據費雪公式:MV=PT(其中M為貨幣數量,V為貨幣流轉次數,T為商品和服務總量,P為商品與服務的總體價格,這個公式的意思就是,在經濟交換中,貨幣數量與流轉次數的乘積,恆等於商品與服務和總體價格的乘積)。

在一年期限之內,我們可以把費雪公式中的「PT」理解為名義GDP,假定在短時期內貨幣流轉速度V不會產生大的變化,M就用廣義貨幣M2代替,我們就可以用邏輯推導出:

M2增長率=名義GDP增長率=真實GDP增長率+真實通貨膨脹率。

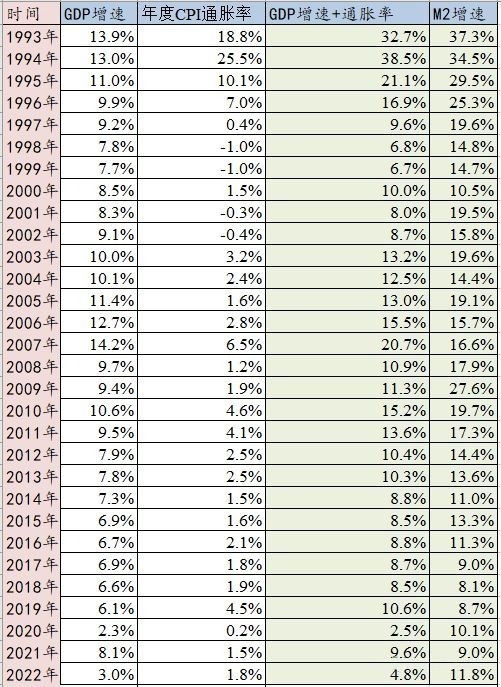

假定國家公布的GDP增長率是真實的,CPI通脹率也是真實的,那麼理論上來說,廣義貨幣M2的增長率,應該等於這兩者相加,實際情況呢?

1993年以來中國廣義貨幣M2的增長率等於GDP增長率與CPI通脹率之和嗎?

(數據來源:中國央行、中國國家統計局)

根據上面的表格,在1996年之前,GDP增長率+CPI通脹率,大致上是與M2增速接近的,即便有點兒差距,把前後兩年的平均一下,也能大致對得上。

但是,從1997年之後,GDP增速+CPI通脹率,與M2增速越來越不一致了,哪怕是把前後幾年都算進來,也還是相差甚遠,而且大致的情況,都是GDP增速加上CPI通脹率,遠遠追不上M2的增長速度。即便是考慮到CPI的系統性造假(我們暫且認為GDP數據真實),也還是有些不大對勁。

問題出在哪兒呢?

個人給出的答案是:1997年之後,M2的增速,有很大一部分應該是跑到了資本市場——也就是股市和房市裡。

以前超發的錢,要麼體現在GDP上,要麼體現在通脹上;隨著資本市場的規模越來越大,現在超發的錢,大部分都體現在房市和股市上。鑒於資本市場數據的獲取問題,我們就拿2005年以來的數據來探討。

2005年以來M2增速與滬深300指數及一線城市房價漲幅比較(數據來源:中國央行、中國國家統計局)

說明:1)滬深300指數漲幅是指本年末最後一個交易日相比去年最後一個交易日的漲幅;2)根據國家統計局定義,「一線城市」特指北京、上海、廣州、深圳4座城市,表格的「漲幅」是指其本年度12月份價格相比上一年12月份的價格漲幅。

過去的16年間,M2增速明顯高於(GDP增速+CPI增速)的有6年:2005年,M2增速- GDP增速-CPI增速=6.1%;2008年,M2增速- GDP增速-CPI增速=7%;2009年,M2增速- GDP增速-CPI增速=16%;2015年,M2增速- GDP增速-CPI增速=4.8%;2020年,M2增速- GDP增速-CPI增速=7.6%;2022年,M2增速- GDP增速-CPI增速=7%。

對比房價和股市的情況,我們可以發現一個共同點就是:只要M2超量增發,要麼在當年,要麼第二年(可能是因為貨幣傳導需要一段時間),股市或者樓市一定會來一波大漲。

2005年的M2超量增發,體現在2006年(延續至2007年)的股市和房價大漲上;2008年和2009年的M2超量增發,體現在2009年的股市和房價大漲上;2015年的M2超量增發,體現在當年和次年的房價大漲上;2020年的M2超量增發,體現在當年的股市大漲上;2022年的M2超量增發,體現在哪裡?

另外需要強調的是,根據資本市場市值規模的不同,同樣超發額度的M2,在資本市場價格的體現和影響也可能完全不同。例如,2005年底,A股的流通股總市值只有1萬億元,超發的4.8萬億元M2隨便一點兒進入市場,就能讓股市上漲超過100%;到了2020年,流通股總市值規模已經達到64萬億元,超過中國GDP的60%,此時20萬億元的M2增發,也只是能讓股市上漲36%左右。

而2022年底的A股總市值是80萬億元,比2005年底增加了80倍。而流通股總市值大約就有70萬億元之巨。那麼,即便2022年超發的28萬億元M2都進入股市,會不會在2023年帶來一波A股的上漲呢(樓市上漲的概率覺得有點低)?如果是的話,具體又會漲多少呢?

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序