中國央行給銀行劃出房地產貸款佔比紅線。(圖片來源:Adobe Stock)

【看中國2021年1月10日訊】(看中國記者文龍綜合報導)中國樓市變化從金融開始,中國央行給銀行劃出房地產貸款佔比紅線,觸及多家銀行並波及至少22家上市房地產企業,官方認定房地產是現階段中國金融風險方面最大的「灰犀牛」。

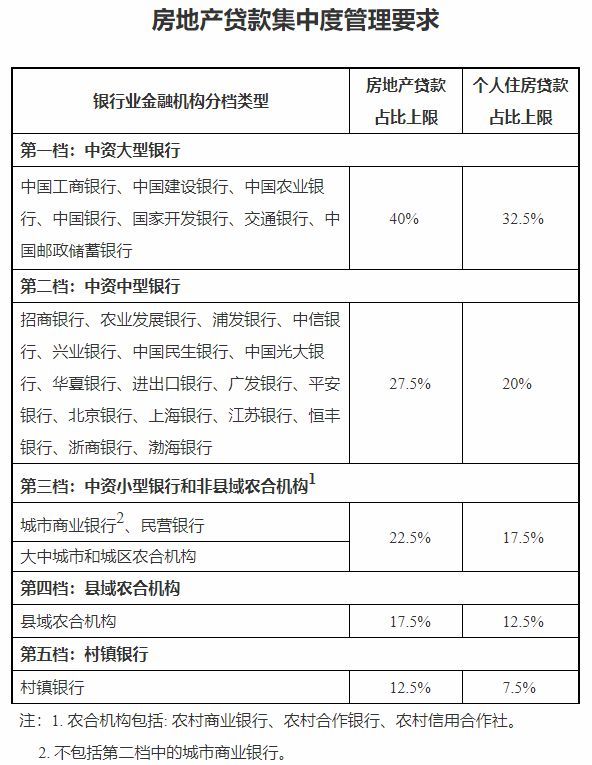

2020年12月31日,中國央行和銀保監會共同發布了《建立銀行業金融機構房地產貸款集中度管理制度的通知》(下稱 《通知》),為銀行業金融機構的房地產貸款佔比和個人住房貸款佔比分別設置了上限。

《通知》的內容主要是把中資大型銀行、中資中型銀行、中資小型銀行和非縣域農合機構、縣域農合機構、村鎮銀行這五檔銀行業金融機構被設定了「兩條紅線」,房地產貸款佔比上限依次為40%、27.5%、22.5%、17.5%和12.5%,個人住房貸款佔比上限依次為32.5%、20%、17.5%、12.5%和7.5%。

中國央行給銀行劃出紅線。(圖片來源:中國央行網站)

為避免政策帶來的強大衝擊,官方為超限的銀行業金融機構設置了調整過渡期。

五個檔次的銀行中,第一檔主要是國有大選銀行,房地產貸款均未超標。第二檔及以下檔次銀行均超標,這意味著房地產已經和中國金融業深度捆綁。

例如,招商銀行和興業銀行分別超出27.5%的上限5.7個百分點和6.2個百分點;浦發銀行和平安銀行分別超出27.5%的上限0.4個百分點和1.8個百分點。

根據部分房地產企業的數據,粗略統計有碧桂園、旭輝控股、融創中國、遠洋集團和美的置業等22家上市房地產企業被波及到。觸及官方紅線的銀行將收緊房地產貸款,未來房地產公司融資壓力將進一步加大。

1月9日,據《第一財經》報導,目前銀行還在研究和梳理新規的過程中,還未有具體實施計畫落實到各支行、分行層面。某上市銀行支行負責人表示,「房地產貸款的收入比較高,我們畢竟是利潤導向的,但風控還是會做好。新規對我們肯定會有影響,只要時間足夠,肯定可以解決問題,可能在新主體的拓展上、項目的評估上會更加嚴格審慎一些。」

某房地產行業研究機構負責人表示,「細分來看,銀行會更加重視放款質量,對商辦物業較多、布局三四線較多的企業影響會比較大。另外由於大型房企的融資通道更多,更加依賴中小銀行貸款的中小房企在新規中受到的衝擊會更大。」

中國社科院財經戰略研究院研究員倪鵬飛表示,銀行業房地產貸款敞口仍然較大,其資產質量易受房地產價格波動衝擊,是需要密切關注的潛在風險點。

中國銀保監會主席郭樹清不久前發表文章《完善現代金融監管體系》稱,堅決抑制房地產泡沫,房地產與金融業深度關聯。中國房地產相關貸款佔銀行業貸款的39%,還有大量債券、股本、信託等資金進入房地產行業。可以說,房地產是現階段中國金融風險方面最大的「灰犀牛」。

「灰犀牛」這個比喻源於經濟學家米歇爾·渥克的著作《灰犀牛:如何應對大概率危機》一書,米歇爾·渥克認為類似以「黑天鵝」比喻小概率而又影響巨大的事件,「灰犀牛」可以比喻大概率且影響巨大的潛在危機。

整體來看,中國樓市的變化從金融開始了。

中國金融監管部門去年也針對房地產開發商發布「三道紅線」。所謂「三道紅線」:1、剔除預收款後的資產負債率大於70%;2、淨負債率大於100%;3、現金短債比小於1倍。

這三道紅線如果全部命中,房地產開發商的有息負債就不能再增加。踩中兩條,有息負債規模年增速不得超過5%;踩中一條,增速不得超過10%;一條未中,不得超過15%。

目前,中國大城市房價問題已經非常突出。目前中國大陸商品房均價接近1萬元人民幣,而北京、上海和深圳房價均已突破6萬元,廣州、杭州、廈門則突破3萬元,部分省會城市房價超過2萬元,均創下歷史新高。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序