人民幣的隱形炸彈:死亡債券Tesobonos(看中國合成圖)

【看中國2018年3月8日訊】鶴(劉鶴)已歸來。

鶴尚在美境之時,美國當地時間3月2日,美國總統川普(特朗普)在他的推特上發言:「當我們美國與任何國家做貿易動輒都要損失數十億美元的時候,貿易戰是好事,而且也很容易贏——比方說,我們與某個國家有1000億美元的貿易逆差且讓對方更強大,我們乾脆不再與它貿易,這就是大勝,多簡單!」

啥意思呢?

美國大統領這句話的背後是什麼呢?

縱觀2017年全年,中國對美貿易順差達到2758億美元,創歷史新高。這讓口口聲聲要保護美國勞工、美國優先的美國總統情何以堪?

這麼一來,我似乎深刻地明白了,為什麼2017年到2018年初人民幣匯率急劇升值……

2月份,中國政府的國務委員楊潔篪去美之前,在匯率上先送大禮包,小媳婦心態滿滿:你看你看,我們的匯率已經升值這麼多了,今年貿易逆差一定會縮小。大統領息怒息怒,千萬不要開打貿易戰!中美關係互為倚重,你中有我,我中有你,誰也離開不了誰,這事關世界穩定和全世界人民的幸福云云……

可惜,談判效果貌似不佳,不得不趕在兩會之前又要派鶴再去美一趟。臨行前為釋放足夠的善意,照例再送上禮包——中國商務部宣布:終止對原產於美國的白羽雞徵收雙反稅。

可惜,美國大統領是軟硬不吃。

就在鶴去美前夕,川普政府宣布,對進口中國的鋁箔徵收反傾銷和反補貼稅,合計最高可能超過180%;就在鶴在美期間,白宮更是聲稱美國境內鋼鐵和鋁業公司一直遭受不公正對待,所以祭出大殺器:對進口鋼鐵和鋁材分別徵收25%和10%的關稅……

這個美帝的大商人統領,耍起橫來可真是不按套路出牌啊,一點兒也不給咱們留情面!

有人說了,貿易戰是兩敗俱傷,Who怕Who啊?

沒錯,的確是兩敗俱傷,但也要區分傷重和傷輕的。

從博弈論的角度考慮,如果一國打算髮動貿易戰,確信能夠殺敵1000、自損800,那麼他就更有動力去壓迫對手就範,而對手會由於擔心受傷更重,就會做出更大讓步。

這就像兩個人打架,如果大家都知道打架的結果是A損失一根手指頭,B損失一條胳膊,那麼相對而言,B就是弱勢一方,A就會順理成章地壓迫B來接受一些讓步條件。所謂「傷重的」,就是在貿易佔比中比較高的那個!

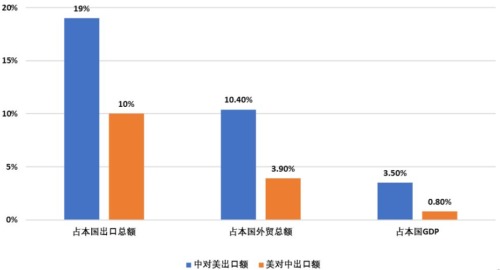

那好了,我們來看看中美兩國貿易佔比誰的更重(見下圖)。

中美兩國貿易依賴度比較(作者博客)

顯然,是中國更有可能讓步而非美國更有可能讓步——這個讓步的方式,除了本國商品出口被對手徵收重稅之外,最重要的就是貨幣升值了!

這才就是過去一年多來,在最不該升值的時候(無論是資產價格還是淨外匯儲備量上看),人民幣卻持續升值一年多的真正原因!

為了一改2015年以來人民幣貶值的趨勢,維持幣值上升,中國政府甚至不惜「飲鴆止渴」,通過讓企業發行債券借入美元的方式來維持人民幣強勢。關於這個,筆者曾經在「人民幣升值,飲鴆止渴還能撐多久」一文中進行過說明。

更糟糕的是,最近幾年,國內企業在境外發債,大部分都是Tesobonos債券。

我猜,你可能從來沒有聽說過Tesobonos債券,但實際上,這個債券在國際金融市場上可是鼎鼎大名。

1995年,墨西哥為什麼會爆發債務危機?

起因就是Tesobonos債券!

1997年泰國為何爆發金融危機?

起因還是Tesobonos債券!

Tesobonos債券不僅引爆了泰國金融危機,而且橫掃印度尼西亞、馬來西亞、新加坡、韓國等國家,最終釀成著名的「97亞洲金融危機」。

根據百科的說法:Tesobonos債券是一種以第三國貨幣計價(主要是美元)的債券,國際金融機構以外幣形式(主要是美元)為某國政府或企業進行短期的外幣債券融資,卻以該國貨幣為計價單位支付債券的利息,但到期後本金仍然需用第三國貨幣支付。

這個解釋有點繞,讓我們用墨西哥債務危機發生的時間順序舉例來解釋一下。

在1995年債務危機爆發前一段時間,因為墨西哥比索與美元匯率綁定,而美元債相比比索債借貸成本低許多,一時間墨西哥政府和企業都熱衷於在境外發行那種以美元計價、但用美元支付本金+即時匯率換算後的比索支付利息的債券——這就是Tesobonos債券。

例如,某企業年利潤大約是20%,從國際金融市場借入1000萬美元經營企業,約定年利率10%,這樣每年就需要支付100萬美元利息,但這100萬美元利息要根據當時的匯率用比索支付。因為當時墨西哥股市和房地產也處於上漲期,很多企業就大量借入這種短期的Tesobonos債券來炒資產,賺得盆滿缽滿。

企業拿到這1000萬美元,因為要在國內用,當然就折算成比索。1995年之前,比索與美元的匯率長期穩定於3.4:1,這就意味著每年要支付340萬比索利息,借錢之後企業每年經營利潤有680萬比索,支付340萬比索當利息之後還有340萬比索的利潤,經營正常。

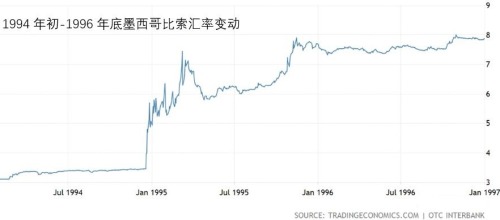

誰知道,1994年底,比索匯率開始貶值,墨西哥政府起先還用美元外匯來硬扛匯率,但此後由於比索拋售壓力太大,墨西哥政府不得不宣布放棄固定匯率,比索兌美元匯率進一步貶值到7.3:1,企業每年需要支付730萬比索,經營利潤遠遠不夠支付利息,眾多企業破產,金融危機爆發……

1994-1997年初美元兌墨西哥比索匯率的變動情況(作者博客)

1995年1月10日,墨西哥股市狂跌11%。到3月3日,相比1994年金融危機前最高點已累計跌去了47.94%,股市下跌幅度超過了比索貶值的幅度。

說白了,Tesobonos債券就是一種與匯率密切相關的中短期外債,若本國貨幣處於升值階段,發行該債券的企業和政府會因貨幣升值而減少實際支付利息,但當該國匯率下跌時,企業的償債壓力會大大的增加。

1997年,泰國爆發的金融危機的誘因也是Tesobonos債券。

1997年7月, 泰國面臨著500億美元Tesobonos債券到期的問題,而泰國央行只有300億美元外匯儲備,隨著泰銖的貶值,金融危機迅速爆發並蔓延至整個亞洲國家。

正因為這種短期債券利率偏高,而且非常容易因為匯率波動而導致債務風險,所以,Tesobonos債券在國際上還有一個大名:死亡債券!

現在,全球最大的Tesobonos債券聚集在中國,而且很多與房地產有關!

2010年以來,渴求資金的中國房地產商,例如碧桂園,寧願以18%的融資利率從海外借入美元,並在境外大量發行中短期的私募債,但約定還本付息均按照即時的匯率支付人民幣。因為人民幣2014年之前處於升值趨勢,以10%年利率的1年期Tesobonos債券為例,匯率6.4的時候借了1億美元;1年後匯率升值到6,到期本金加利息不過1億美金+6000萬元人民幣,債務負擔並不重。

正因為考慮到持續多年的人民幣升值,美元債利息遠比國內借債低,所以很多企業大量發行,甚至很多企業通過發行美元債來進行金融套利和資產投機。

2016年底以來,美國政府一直以貿易戰為籌碼威脅中國操縱匯率,迫使人民幣升值。在壓力之下,人民幣確實在不該升值的2017年以來持續升值近10%,而因為各種原因,不少企業再次開始大量借入Tesobonos債券——因為,中國目前依然擁有龐大的淨外匯儲備,而且執行嚴格的資本管制,特別是在川普貿易制裁的壓力之下,人民幣的升值假象至少在短期內還可能繼續維持。在升值之後,這些借了大量Tesobonos債券的企業負責人好像顯得「英明」無比……

然而,這些龐大的Tesobonos債券,從邏輯上講,都是埋伏在人民幣匯率裡滴滴答答倒計時的隱形炸彈。如果接下來,某天央媽的外匯儲備不足以支撐人民幣匯率,人民幣突然一次性貶值,這些企業有沒有可能把褲子都輸掉呢?

根據中國外管局的報告,截止到2017年3季度,中國中長期外債餘額為38900億元人民幣(等值5861億美元),佔35%;短期外債餘額為72598億元人民幣(等值10939億美元),佔比65%,這其中相當一部分就是Tesobonos債券。

下圖就是2001-2017年中國的外匯儲備、外債餘額與外匯淨儲備的變動圖。從中可以清晰的看出,2016年底以來中國表面上外匯儲備的增加,背後實質上是外債的更快速增加,而其中相當大一部分都是Tesobonos債券。算下來,中國的外匯淨儲備2014年以來一直在持續下降。

2001-2017年中國的外匯儲備、外債餘額與外匯淨儲備的變動圖(作者博客)

接下來,就資產和人民幣價格來看,中短期內有兩種可能:

1、像日本1990年代初迄今一樣,強行保持匯率強勢,但經濟陷入衰退,股市和房市陰陰地跌下去;

2、像墨西哥和泰國一樣,匯率在撐不住的某個時段突然大幅貶值,企業大量違約,爆發一場中小規模的金融危機。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序