【williamhill官网 2021年5月28日讯】近日,中国央行金融研究所所长上月在莫干山会议上表示,人民币国际化条件下,我们管不了人民币汇率,中国中央银行最终要放弃汇率目标,人民币汇率是全球所有市场主体对人民币的偏好、预期和交易决定的。人民币在中长期内将持续对美元升值,这既是中国经济持续增长、人民币相对购买力不断提高的结果,也是美联储搞量化宽松和不断扩表的后果之一。如果人民币成为了周边国家以及与中国有密切投资贸易往来国家的货币锚,这些货币都将对美元升值。

同期,中国人民银行上海总部调查研究部主任吕进中在《中国金融》撰文称:“从中长期趋势看,大宗商品价格中长期上行态势或已成型”,一种政策应对是以人民币适度升值,抵御输入性效应。由此引发人民币将放弃汇率目标、长期升值的论点热议。

1 预期管理?

似乎也是这些天有关人民币中长期升值的观点引起了高层的关注。继放弃汇率目标、长期升值热议之后,金融委和央行连续发声。

5月21日,国务院金融稳定发展委员会(以下简称金融委)召开第五十一次会议,进一步推动利率汇率市场化改革,保持人民币汇率在合理均衡水平(注:锚定的汇率目标)上的基本稳定。加快资本市场改革,推动债券市场高质量发展。深化金融机构改革,回归本源,坚守定位,遵循绿色理念开展投融资行为。要继续扩大高水平金融开放。

5月23日,央行副行长刘国强答记者问时表示,汇率有管理适合当前和未来。

从三天两次表态来看,显然是汇率未来仍将是有管理的,中长期将继续锚定汇率目标值。表态喊话本来就是预期管理的手段之一,也可以看出央行和金融委想要的是汇率稳定。

汇率上涨或汇率贬值都不可接受。

2 汇率上涨不可接受

就拉动经济的三驾马车来说,中国居民可支配收入占比偏低,很难以消费拉动经济增长。

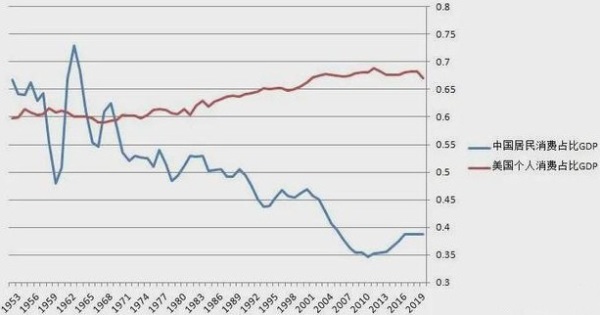

中美居民消费在各自国家GDP中的占比(作者博客)

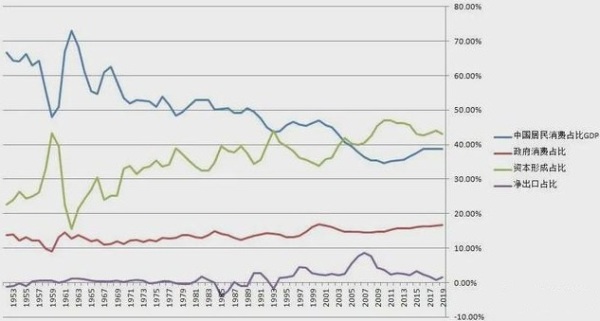

中国经济增长主要靠投资拉动,资本形成长期占比GDP的40%-50%,大量投资形成的大量产能无法被内需消化,对外需的依赖根深蒂固。

中国经济的增长主要靠投资拉动(作者博客)

单就净外需来讲,自2007年之后,净外需对中国的经济的拉动逐渐下降。但外需可以翻倍刺激相应的投资,外需对投资的刺激(以出口目的的产能投资),是拉动中国经济增长的一大动力。如果没有外需的刺激,投资边际效应问题将彻底暴露,长期高投资模式将无法持续。

这一点,决定了哪怕净外需对中国经济拉动效果已经很弱,但外需依赖仍然存在。而汇率上涨,不但将压制净出口,还将压制以出口为目标的相应投资,双重施压中国经济。

此外,2020年5月份以来,大量海外资金从金融项目流入中国,人民币汇率中长期上涨将会让海外资金躺赢,海外资金可以轻松从中国经济蛋糕中切走更多,这会加剧挤压国内企业生存环境。

再者,利率平价关系,汇率上涨将压低人民币利率,刺激资产泡沫继续膨胀,放大系统性风险。

总体经济已经很难承受汇率上涨。

3 汇率贬值不可接受

1)加息可能。就国际收支平衡来说,如果汇率贬值,利率平价会影响中国利率升高。加息会刺激债务问题出清,刺激资产泡沫爆破。房仍是中国经济最大的灰犀牛,房的问题如鲠在喉,加息难以接受。

2)上游涨价,下游破产。如果汇率贬值,大宗飙涨叠加输入性通胀,将加剧上游涨价问题,但消费将在通胀影响下萎靡,这将刺激下游破产加剧;如果原料价格大增,(短期)中国出口势必难以将成本全部转嫁海外,只能继续压缩自身利润,体现在贸易顺差上反会导致顺差缩小(J曲线效应),顺差缩小将放大贬值后果,导致更高的加息可能。

3)民生问题。下游是吸纳就业最多的部门,下游破产将波及就业;汇率贬值导致输入性通胀也将推高生活成本,加大民生压力。

资产泡沫、债务问题和民生问题,很难承受汇率贬值。

4 汇率稳定如何实现?

左右皆是悬崖,稳定才是最佳选择。

汇率极短期是个利差问题,中短期是个通胀差问题,长期则是个经济增速问题:

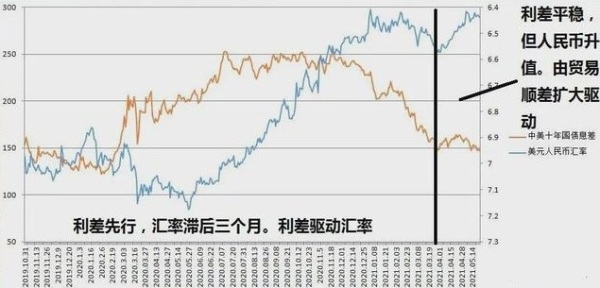

1)从利差来看,中美十年国债利差自2020年11月以来迅速下降,至2021年4月初已经下降100基点,从历史来看,利差走势约滞后于汇率走势3个月。2020年2月开始中美利差走阔,5月开始人民币迅速升值。2020年11月,中美利差收窄,2021年2-4月,人民币自6.4贬值至6.6。但2021年4月之后,中美利差基本稳定在150基点,而人民币却自6.6重新升值至6.4,这显示在4月之后,中美利差对汇率的主导性降低。

中美息差与汇率的相关性(作者博客)

2)从通胀差来看,国别之间的通胀差异会影响到货物流动,从而影响到汇率。2021年4月,中美通胀差异迅速扩大(美国CPI为4.2%,而中国为0.9%),影响美国贸易赤字连创新高,而印度疫情恶化,导致订单集中向中国转移。这些原因导致中国4月贸易顺差较3月份扩大3倍,支撑了人民币升值。

4月份,中美通胀差扩大,印度疫情恶化,影响中国贸易顺差大幅增长,驱动人民币升值,从6.6升值至6.4;5月份,中美十年国债息差开始收窄,利差收窄(贬值趋势)对冲贸易顺差扩大(升值趋势),对冲之后,人民币汇率稳定于6.4附近。

在中短期的汇率走势上,贸易顺差扩大对冲了中美利差缩窄,同时辅以央行喊话来管理预期,维持了人民币汇率稳定。

5 未来是升是贬?

人民币汇率的未来走势,还是应基于贸易顺差和利差来进行分析。

利差来说,美国通胀影响之下,美联储已经释放了一些收紧信号。如果中国跟随收紧,可能会对债务问题和房产灰犀牛产能挤压,关于这点,中国始终强调以内为主。

2021年以来,美国十年国债上行幅度超过80基点,但中国十年国债收益率反而下行20基点。

如果中美通胀差异维持扩大,印度疫情刺激订单继续向中国转移,贸易顺差就可以产生升值压力,以内为主所导致的(息差收窄)人民币贬值压力就会被贸易顺差扩大对冲掉,中国不跟随美国加息也不会产生什么问题。金砖五国中,中国贸易基本面最好,中国利率最低。但终归是,以内为主会在中美利差方面形成对人民币汇率的拖累。

利差方面已经是拖累,人民币的稳定或升值,主要着力点还是贸易顺差。

自2020年11月以来,中美息差缩窄100余基点,但人民币汇率基本维持不变,持续稳定在6.4左右,主要原因就在于贸易顺差扩大。但一个高企的汇率总归会压制出口。人民币升值背景下贸易顺差屡创佳绩的根本原因在于疫情。

疫情导致中美通胀差异,加大美国进口需求,越南不足以承载,印度受到疫情的严重影响。在贸易方面,中国成为疫情的主要受益者。但贸易顺差扩大来主导汇率也产生了一些问题:

1)如果海外疫情得到控制,海外产能复苏,欧美国家无论是基于经济安全还是基于产能好转,都会将部分订单自中国转走,中国出口将受到压制,贸易顺差支撑力度下滑,会让中美息差缩窄对汇率的压制浮现。

2)如果海外疫情没有得到控制,中国出口持续大增,会对国内资源的形成透支,就会刺激进口补库存。但海外疫情影响仍在,大宗海外供给受到压制与中国补库存需求大增并存,将会刺激大宗继续上涨。在上游涨价的背景下,进口原料的价格上涨很难完全向外转嫁,相当一部分成本需要中国企业背负,这会导致进口价格大涨,而出口价格只能小涨。这将在短期内导致中国贸易顺差的下降。从历史来看,大宗上涨阶段多会形成对贸易顺差的压制。2009-2011、2016-2018,石油价格大涨,中国贸易逆差同比大幅下滑。

2010-2011、2016-2018年石油价格大涨,中国贸易顺差同比大幅下滑(作者制表)

3)左右纠结。美国货币政策面临转向,美元利率的进一步下滑几不可能,影响中国LPR连续维持不变,中国各地房贷利率纷纷上行。如果没有进一步的利率下滑(庞氏融资),中国下游产能会面临上游涨价和需求萎靡的夹击导致出清。如果下游产能出清,上游涨价向终端的传导会顺利化,这会推高中国通胀,进而波及出口商品价格,导致出口订单减少,导致贸易顺差收窄。贸易顺差收窄会让中美息差收窄对汇率的压制浮现,刺激加息。在贸易顺差主导汇率的情况下,降息对汇率有支撑,而加息却会对汇率施压(这与金融项主导汇率完全相反)。贸易项与金融项完全相反的发力方式,会让货币政策选择左右纠结。

4)长期的问题。中国人口老龄化会减少生产,扩大消费,长期推升通胀水平,也会波及出口商品价格,施压贸易顺差。

如果疫情转好,人民币升值对出口的压制将迅速浮现;疫情恶化,人民币升值对出口的压制虽然会延后,但肯定也会出现。而如果出口遭到压制,人民币就会同时面临息差与贸易顺差双收窄,遭遇双重的贬值压力。

可以发现,无论有没有疫情的存在,人民币都没有长期升值的基础。

小结:如果人民币还具有长期的升值基础,那么利率平价就会驱动人民币利率持续压低,这对房价是个绝对的利好。

一边是房价利好,一边是人民币升值。那么终有一天,卖掉北上广深应该可以买下全球,而不仅仅只是买下美国……

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序