【williamhill官网 2021年3月8日讯】在习惯了美联储擦屁股之后,市场就像个被惯坏了的孩子,稍不如意就会撒泼打滚。

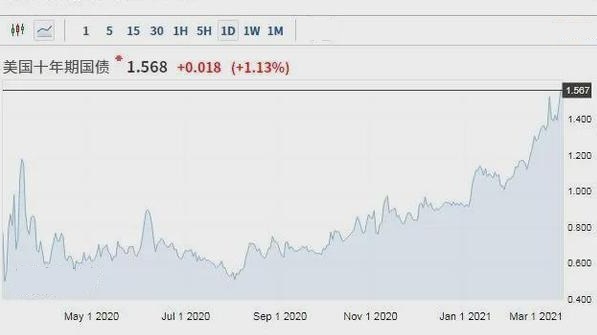

3月3日,在鲍威尔作出“耐心”表态后,没有任何意外,市场躺了。十年期美债收益率再次突破1.5%,股、债、商尽皆暴跌。

过去一年来美国十年期国债收益率概览(网络图片)

或许,这也算不上市场在撒泼打滚。现在的市场就像一个病人插满了管子但硬被人扶着端坐在床上,表面看起来一切都好,但只要背后扶住它的那只手力道稍弱,市场就会重新躺倒。

难题,抛给了那只不安分的手:是拼尽全力继续扶着?还是眼睁睁的看着市场躺倒?

1 难题

不让市场躺倒的关键因素就是流动性,流动性可以推高资产泡沫,产生正向财富效应,激发经济信心,给投资画大饼。总之,流动性,可以扶住病人不躺倒。

但问题是,要是放水就能解决一切经济问题,那这个世界上还有经济问题吗?

流动性可以扶住市场不躺倒,却也可以推高商品价格,推高通胀预期。一旦有了通胀预期,美债就会被抛售,这又会推高美债收益率,十年美债收益率作为市场定价之锚,其收益率走高会影响市场流动性反转。这时候越是放水,流动性越会短缺。

放水会造成流动性短缺,不放水也会流动性短缺。泛滥放水所必将遭遇的终极难题——流动性陷阱。

2 扭曲操作3.0?

那么,美联储弹尽粮绝了吗?

从过去来看,面临这种棘手的局面时,美联储会进行收益率曲线控制,进行扭曲操作。什么是扭曲操作?同时卖出短期债券,买入长期债券。

扭曲操作好处有三点(美联储官员自传中披露):

1)不增加新的流动性释放,可以缓解流动性陷阱问题。

2)汇率对短期利率敏感,抬高短期利率会有利于汇率稳定。

3)投资对长期利率敏感,压制长期利率会有利于经济复苏。

嗨,以上其实都是吹牛皮。

扭曲操作本质上其实就是吹个牛皮给市场听听,市场要是信了,短期支撑下信心。市场要是不信,毛用没有一点。

回看前两轮扭曲操作。

第一轮扭曲操作发生在1961年,当时联储局购入以五年期为主的40亿美元长期美国国债,同时卖出短期美债。初步设想是(卖出短期债券)抬高短期利率减少黄金储备流失。同时压低长期利率,希望能刺激美国经济。但黄金储备照样流失,成效几乎没有。

第二轮扭曲操作发生在2011-2012年,美联储宣布推出4000亿美元的扭曲操作,后又增加了约2670亿美元。2011年背景跟2021年差不多,油铜飙升,美联储既顾虑流动性释放推高通胀预期,又希望能压低长端利率,以提振股市刺激经济。

表面上看第二轮本轮扭曲操作效果似乎不错,十年期美债收益率从超过3%降至2%左右,短端美债收益率也基本稳定。但实际上,长端美债收益率稳定下降的主要原因并非源自扭曲操作,而是源于中国影响。

2011年中国连续大放水之后,CPI高烧不退,全年均值达到5.4%。高企的通胀迫使中国在2011年多次加息,中国是大宗商品的主要需求方,受中国加息(商品需求下降预期)影响,油铜价格大幅下挫,影响全球通胀预期下降,即算没有扭曲操作,油铜下降也会压低长端美债收益率。所以,长端美债收益率下降其实跟美联储扭曲操作关联不大。

扭曲操作的作用不大的原因其实也很好理解,价格就是个货币现象,货币量不变化,价格能有什么大的变化?就像是一边M2狂飙,一边控制房价,难道房价就不涨了?

扭曲操作其实就是个心理安慰,死马当活马医,有没有用姑且试上一试。

3 轮动——商品长牛

之前已经提过,主权债务很难违约,所以也没办法进行债务重置,主权债务(本币)基本上只能以通胀减记。通胀起来了,主权债务就相当于减少了嘛!

根据美国财政部网站的数据,截至当地时间2021年3月1日,美国国债首次超过28万亿美元大关。这么多的主权债务,未来以通胀减记债务是必然的,长期通胀趋势其实已经是非常明朗的了。

纸币超发的最终宿命就是恶性通胀。恶性通胀其实早已发生,疯狂的资产(房股等)泡沫也是一种恶性通胀。

从长期来看,房和股都是经济的租金,长期会与经济产出(GDP名义价格)同步,但自2009年至今,纳斯达克指数翻了10倍,道琼斯指数翻了5倍,美国GDP却只增长1.5倍。

未来如何实现长期走势上的同步?无非是(房)股下跌,或经济产出(名义GDP)补涨。

需要提醒的是,名义GDP=实际GDP+通胀,经济产出补涨既可以通过加速经济实际增长实现,也可以加速通胀实现。这意味着商品具有极高的补涨空间。只需要一个契机,疯狂的金融泡沫与疯狂的物价通胀就将进行板块轮动,直至实现长期走势上的同步。

4 恐慌冲击

从长期来说,商品牛市是确认的,但短期来说,商品仍会遭遇流动性冲击,导致短熊。

后面或随时进入恐慌阶段。笔者以为这个问题在历史文章中已经解释的很清楚了,但仍有读者追问为什么后面会有恐慌?

这里再次解释一下,现在资产泡沫都是高杠杆吹起来的,还有体量更大杠杆更高的衍生品市场脱离于视线之外。高杠杆之下,资产价格稍微下跌,要么补保证金要么爆仓。

补保证金也好,爆仓强平也好,都会卖资产,越好的资产、流动性越强的资产,越可能先卖。差的反正卖不上价,还不如等等看,说不定会起死回生。

杠杆越高卖的越多,资产价格就会一路下跌。潜在买方看到一直跌,反而不敢接手了。杠杆爆仓的更多了,卖压更高了,潜在买方就更不敢买了,会选择持币观望。这时候流动性就会发生极度短缺,卖什么资产都无人接手,导致市场极度恐慌。

高流动性所驱动的极度乐观疯狂上涨,后面必然跟随有极度恐慌快速下跌,这是逃不脱的宿命。

恐慌已经越来越近。最近,VIX指数又飙升至相对高位了。

近期VIX恐慌指数期货日K线走势图(网络图片)

恐慌阶段,所有资产都会暴跌。持有现金等待捡漏是最好的选择。

恐慌阶段,所有资产杀跌,通胀预期会受到一定压制,美联储放水空间会有一定程度的释放,这会有利于流动性恢复。但因为2020年疫情冲击,基数很低,石油价格目前也才反弹到60美元,下跌空间不足,通胀预期下压空间并不大。

一旦美联储再次加大货币投放,恐慌得以缓解,通胀预期会迅速反弹,会推动商品反弹。

5 捡漏?尚早

也有朋友问如何确认恐慌阶段结束,何时可以进场捡漏?

在此提醒一下,当前泡沫如此之大,才刚刚进入流动性拐点阶段。这段时间,股价下跌的负面财富效应尚未显露,企业基本面尚未发生变化,股价低会让很多人误认为此时已经是投资良机。但实际上,企业基本面会滞后于股价下跌而下跌。这时候会出现股价与基本面循环杀跌,进入自我强化阶段。

对比2008年,最起码在美股腰斩之后,才有比较好的捡漏机会。

当然,如果你将资产配置向抗通胀类商品资产,长期来看问题不大,但短期恐慌阶段也可能会发生较大程度的回撤。所以,建议后期个人资产配置应尽量保证30%的现金配置。

【免责声明】本文只是转载文章,其认知观点与williamhill官网 网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。读者请仅作参考,并自行承担据此进行相关投资操作而产生的全部责任。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序