【williamhill官网 2021年2月17日讯】2月10日统计局发布数据,PPI同比增长0.3%,创19个月新高;CPI增速由正转负,负增长0.3%。

2月9日央行数据,社融同比增长13%,创6个月新低;M2同比增长9.4%,自2020年3月份以来首次低于10%。

1 数据有话说

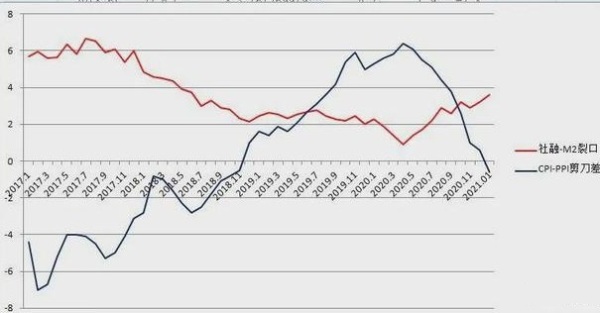

CPI-PPI裂口,26个月以来首次转负;社融-M2裂口,创出31个月新高。PPI涨了,CPI跌了。上游厂家涨价了,产品却跌价了!可想而知,亏损运营的企业应该会增多。

亏损企业凭什么来继续运营?那只能是多借庞氏债务!庞氏债务会体现在那个数据里?社融-M2裂口。

课讲到这里,结论很清晰了吧!

(社融-M2)裂口与(CPI-PPI)裂口,至少在逻辑上,应该会呈现负相关。

通过历史数据验证下。

2017年以来CPI-PPI裂口与社融-M2裂口值比较(作者博客)

是不是非常明显负相关?

很多真相,都可以通过挖掘数据发现端倪。

2 通胀的走向

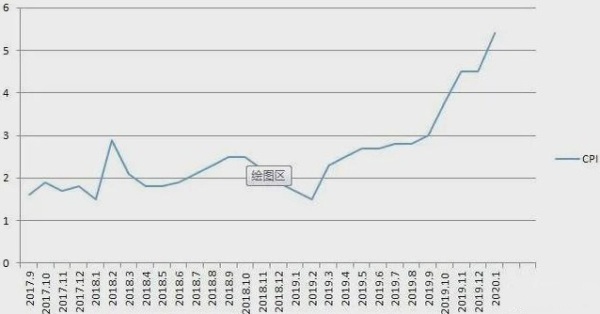

上图给出的结论,加杠杆低通胀,反之去(稳)杠杆高通胀。比如说2017年3季度-2019年末,去杠杆到稳杠杆期间,通胀上行。

2017年3季度-2019年末CPI走势表明通胀上行(作者博客)

原因在于庞氏债务可以维持僵尸企业的产能从而增加供给,供给过剩就会压制价格上行,从而压制通胀。而一旦旁氏债务下降,企业就需要提高售价恢复盈利能力,这会驱动通胀上行。

在疫情冲击期间,以信贷维持(僵尸)企业产能可以稳定工作机会,还可以增加GDP产出。无论从信心还是从托举民生方面都有一定的战略意义。同时,也压制了CPI爆发。

而未来通胀的走向,仍取决于加杠杆还是去杠杆。

3 去杠杆方向既定

2020年11月信用债市场动荡之后,企业债券发行明显下降。

2020年10月,企业债券同比增速20.3%;

2020年11月,企业债券同比增速19.3%;

2020年12月,企业债券同比增速17.2%;

2021年1月,企业债券同比增速16.3%。

拖累社会融资同比增速从2020年10月份的13.7%降至2021年1月份的13%。被动去杠杆迹象越发明显。

2020年中国杠杆率上升到270%,上升23.6个百分点,风险骤然飙升。央行也有主动去杠杆的意向与动机。

去杠杆方向是既定的,通胀将走高。通胀性资产将具有收益确定性。

4 去杠杆的冲击

社融=M2+裂口。社融下降,可能会从M2和裂口两个方向产生不同的冲击。

1)M2。价格是货币的具现,M2增速下滑会冲击金融资产价格。如M2增速下行过快容易诱发金融泡沫爆破的风险,这种风险极易扩散,定点爆破很难操作,一旦爆发可能就是全面性风险。从这方面理解,金融资产(房股债)具有非常高的收益不确定性。

2)裂口。对应着庞氏融资规模,定点爆破的可操作性更强,可能会发生定点(直融)理财爆破,也可能会产生坏账(间融)冲击银行。理财和银行股具有收益的不确定性。

从2021年1月份数据来看,(社融-M2)裂口扩大,显示理财爆破风险稍有缓解;而M2下降迅速,显示房股债风险相对升高。但这个问题或许被行情分化、拉指数以及缩量上涨所掩盖。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序