【williamhill官网 2017年6月17日讯】2008年美国次贷危机之后,美联储开启了史无前例的三次量化宽松(QE),强力地推动了美国楼市和美国股市,让美国的资本市场出现V形反转。现在,美股三大指数早已越过2007年的高点,而美国楼市的平均价格也已经超过了次贷危机以前的价格。由于美元是最主要的国际储备货币,美元的加速发行带来了全世界主要货币的扩张,欧元区、日本都进行或依旧在进行量化宽松。中国在2008年开启了规模庞大的四万亿刺激计划。这些都直接推动了全世界主要国家资产价格的飞速膨胀,伦敦、多伦多、温哥华、悉尼等国际城市的房屋价格屡创新高,中国的房地产几乎成为东方不败式的神话,是否拥有房子甚至成为人生是否成功的标志,等等。

次贷危机之后,美国经济不断恢复。但是今天,从工业与消费信贷增长率、美股上升的速度和经济增长之间的不协调关系等等方面来看,美国经济很可能又在面临新的威胁,罗杰斯甚至预计一场自己从未经历过的巨大危机正在走近。

一直以来,对于美国经济如果再次遭遇极大挫折情形下,美联储是否开启新一轮的量化宽松措施,大家争论不休,今日就探讨这个话题。

20世纪70年代,美国经济遭遇严重的挫折,十年滞胀严重地打击了美国的信心。沃尔克执掌美联储、里根担任美国总统之后,采取了强力紧缩货币和财政的一系列手段,美联储放任利率飙升,彻底打断了美国通货膨胀的脊梁,而里根的减税措施重整了美国经济生活中的生产要素和经济增长动力之间的关系,既实现了美国经济的低通胀、高增长,同时又在美苏对抗中取胜。

二战之后,美国一直执行凯恩斯主义,期间经历过朝战、越战等,债务不断在美国经济生活中积累,结果不断压制美国的经济增长潜力,同时又打击美元的价值。20世纪60年代的数次美元危机和70年代的滞胀,就是长期执行凯恩斯主义经济理论所带来的必然结局。当沃尔克和里根制服了美国20世纪70年代的滞胀之后,美国经济进入了新的周期,美联储逐渐建立起中期通胀目标2%的货币管理体系。

进入20世纪90年代,特别是1997年东南亚金融危机之后,美国实际上再次回到了凯恩斯主义经济理论的轨道。凯恩斯主义是建立在凯恩斯著作《就业、利息和货币通论》思想基础上的经济理论,主张国家采用扩张性的经济政策(当然包括货币政策),通过增加需求促进经济增长,即扩大政府开支、实行财政赤字、刺激经济以维持繁荣。在政府不断扩大开支(赤字)的情形下,货币政策就会不断扩张。在此情形下,政府和全社会的债务水平会不断增长。

东南亚金融危机之后,美联储将利率从5.25%调降到4.75%。2000年互联网泡沫破裂之后,2001年1月3日,美联储将利率调降50个基点到6%,此后连续降息,到2003年6月25日利率已经降至1%。次贷危机前后,美联储从2007年9月18日开始降息到4.75%,到2008年12月16日将利率调降到0~0.25%。此后,美联储开启了史无前例的三轮量化宽松政策,将凯恩斯主义经济理论发挥到了极致,美联储的资产负债表膨胀了约4倍以上。

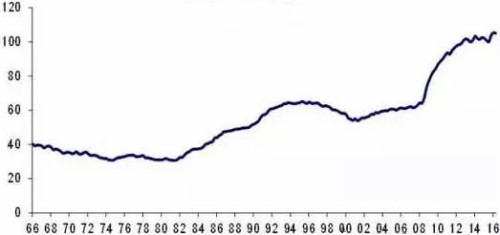

货币的扩张自然带来全社会债务的扩张和美国联邦政府负债水平的上升,特别是次贷危机之后,美国联邦政府的负债水平快速攀升,负债率从60%左右攀上到现在大约104%(见下图):

过去40年间美国联邦政府债务占其GDP总值的百分比(网络图片)

不断加税是执行凯恩斯主义经济理论的一个比较典型的特征,源于需要通过政府之手平滑经济波动、推动经济增长,这就要求政府掌握更庞大的财政资源。里根政府1986年减税方案之后,美国主要税种——个人所得税——只保留两档,分别是15%和28%两级。但现行美国的个人所得税率分为10%、15%、25%、28%、33%、35%、39.6%七档,税率明显提高了。这说明在里根执政之后,美国政府在逐渐加税。

从美联储不断进行货币扩张,尤其是三次量化宽松、美国联邦政府债务水平不断增长(特别是次贷危机之后快速增长)、美国政府在里根执政时期之后不断加税等经济现象上观察,美国在最近30年依旧在执行凯恩斯主义经济理论。

部分人士就此认为,一旦美国经济再次遭遇巨大挫折,美联储会再次开启量化宽松模式(不包括降息,这是必然的),资本市场会再次出现V形反转,这种美好的愿望将会是幻想:

其一,美国联邦政府的债务水平已经到了远超过警戒线(一般认为是80%)的104%,没有了继续大幅扩张的能力,这限制了美联储的货币政策继续大幅扩张的空间。

其二,奥巴马执政时期的经济增长速度,不仅低于里根和克林顿时期,也低于小布什执政的时期,恰恰在奥巴马时期美联储开启了三次量化宽松。根源在于美国经济体系中已经积累了过量的债务(有报道说现在已经超过了GDP的300%,这是开始阻滞经济增长的水平),继续印钞将不会推动经济增长,相反会阻滞经济增长。但是,美联储继续量化宽松将打压美元的价值,进而威胁美元的主要国际储备货币地位。此时进行量化宽松措施将是得不偿失,美联储的官员想必更加清楚。

其三,美国的减税提案绝不是川普(特朗普)个人的提案,而是共和党的提案。无论未来川普在政治上遭遇什么挫折,考虑到共和党控制着国会两院,该法案都很可能被通过。而减税意味着财政收缩,这预示着美联储在未来已经不会再次开启大规模的量化宽松,因为货币政策与财政政策永远是相辅相成的,不能背向而行。

未来,一旦美国经济再次遭遇巨大挫折,必定再次将全世界带入衰退,因为美国是全球经济的最主要消费终端,是拉动世界经济增长的火车头。既然美联储不会再次开启大规模的量化宽松,世界其他主要央行就只能采取两种措施:第一,货币自由兑换的国家或经济体只能紧缩财政渡过危机,这将让经济萧条长时间持续,资本市场长期低迷,期待资本市场出现像2008年那样的V型反转并不现实;第二,存在外汇管制的部分国家,在初始时期或许能跟随美国的货币政策和财政政策,但是,当财政难以维持下去的时候,为了维持政府的生存,只能开启加税和印钞拯救财政的政策,最终将导致严重的货币危机和社会危机。

一旦未来全球经济遭遇严重的危机,那些期望在央行的助力下资本市场和经济生活会出现V形反转的预期,都只能是幻想。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序